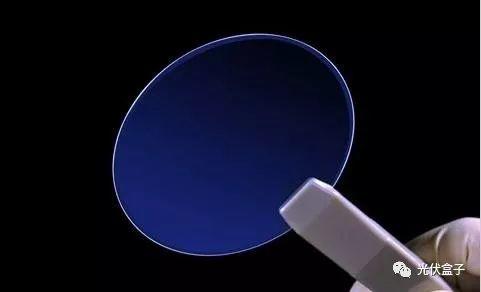

近日,全球最大的单晶企业隆基股份公布其11月份最新单晶硅片报价,一次性降幅达到0.4元/片,180μm厚度单晶硅片由6元/片降到5.6元/片。

针对大幅调低价格的举动,业内相关人士表示:“近两年,国内光伏电站投资企业纷纷选择更为高效的单晶产品,直接招标为单晶方案的项目越来越多,单晶份额持续攀升,但产能提升速度稍显滞后。

随着2017年下半年单晶厂商扩产项目的陆续释放,目前单晶供给已不存在问题,价格下调在情理之中。”

2016年的单多晶较量

需求VS产能

2014年单晶占比5%,2015年15%,2016年27%,2017年上半年36%,全年超过40%基本已成定局。

在需求快速提升的刺激下,主流厂商也都加大了单晶硅片的布局力度。以单晶龙头厂商为例,隆基2017年同时在建的项目包括:银川5GW、中宁1GW、云南10GW。中环2017年四期项目,也达到了15GW左右的规模。

这些新增项目,基本都在2017年下半年开始陆续释放产能,产能释放节奏是落后于需求增加速度的。因此我们也看到前后两种不同的价格竞争局面。

上半年多晶硅片价格一路下行,单晶硅片在供不应求的条件下却保持相对坚挺,与多晶硅片的价差一度拉大。而目前单晶硅片则主动较大幅度降价,以为未来新增产能去扩大市场需求。

金刚线的导入,到底会否让多晶重新占据优势?众说纷纭,未来局面似乎一时间难以看清。

但其实主流企业早已用行动做出了选择。

2015年,协鑫,宁夏10GW单晶项目(已投产1GW)。

2016年,晶科,新疆3GW单晶项目(2017-2018年陆续投产)。

2016年,阿特斯,内蒙古2GW单晶项目。

2016年,天合,云南5GW单晶项目(与隆基合资)

2017年,晶澳,内蒙古3GW单晶项目。

2017年,协鑫,参股中环股份在建的四期单晶硅棒项目。

显然,主流厂商不管嘴上怎么说,但纷纷向上游单晶硅片延伸的战略调整,都是实实在在对未来趋势的确认。

1)硅片环节——每片成本差距很小

单晶这两年的降本,并不全是靠金刚线,拉晶技术的显著升级则是另一半重要因素,不管是投料量、成晶率、提拉速还是耗电量均大幅改善提升。

目前每公斤的拉晶非硅成本已不到50元。与铸锭非硅成本相比,每片差距0.3-0.4元左右。未来,铸锭成本已较低,下降空间有限;而拉晶保守还有30%的成本优化空间。

单晶龙头企业选择电价更低的云南地区布局(据说当地水电用电成本有望将至1毛多钱),可以降低电力成本,未来单多晶的成本差距只会进一步缩小。

在切片方面,单晶企业率先导入金刚线切割,经过3年多探索,金刚线切片已日臻成熟,而多晶企业则刚刚开始导入,良品率还不够稳定。设备方面多在原来砂线切片机基础上改造,性能不如全面导入专用机的单晶企业。

从材料本身特性来看,多晶的金刚线切割水平无论如何优化,都很难和单晶达到一样的水平,无论是细线化还是薄片化,无论是切割速度还是用线量,以及最终的良品率和出片数,都会比单晶低一个档次。因此在切片非硅成本方面,单晶会始终领先0.1-0.2元/片的成本优势。

考虑到单晶电池、组件效率差距拉大,单晶每瓦成本竞争力凸显出来。

2)电池组件环节——PERC技术拉大组件功率差

除了单晶硅片的技术和成本突破,PERC电池技术更是进一步加大了单晶路线的竞争优势。

PERC(背钝化和局部背电极)技术是近年来最具性价比的效率提升手段。与常规电池产线兼容性高,产线改造成本低,效率提升明显,是未来3-5年内的主流电池技术。

目前主流企业都在加快PERC产能的建设,预计2017年底PERC产能将达到20GW。

但是由于单多晶硅片材料性质的不同,应用PERC技术,单晶电池效率可以提高1-1.2个百分点。多晶即使叠加黑硅技术只能提高0.6-0.8个百分点,导致单多晶组件功率差进一步拉大。因此PERC产能的建设大部分都采用了单晶路线。

同时在PERC电池的初始衰减问题上,单晶已完全解决并量产应用,单晶PERC企业可承诺首年不高于2%的衰减率。根据中科院电工所研究员王文静的报告,多晶PERC衰减不完全是由于硼氧因素引起,衰减机理尚不十分明确。

随着PERC产品在未来的规模化量产和应用,将进一步加大单晶路线的竞争优势。

根据新闻报道,通威等电池企业主动将单晶电池和多晶电池价格调成一致,假设单多晶电池毛利率一样,每瓦单多晶电池成本则基本一致。

通威是国内太阳能电池行业的标杆企业,9月电池产能已达5.4GW, 其中成都新建的双流3GW电池项目均是单晶电池,这是一个风向标。

单晶产能急剧扩大,未来份额将加速提升

晶科、协鑫、阿特斯等企业,也无一例外不在谋求建立或扩大单晶硅片的产能,促使整个行业的单晶产能快速扩大。根据各家的扩产情况,到2018年底,行业单晶硅片产能将达到60GW。

纵观未来,单晶产品基于自身较强竞争力,和单晶产能急剧扩张的前提下,可以预见未来单多晶产品价差将不断缩小,很难再扩大。

来源:中国能源报