从大同领跑者开始,单晶以一骑绝尘的姿态闯入以往由多晶占据绝对主力的市场中,开启了单多晶两大阵营互博的激烈时代。如市场所见,从硅片、电池到组件,整个产业链上都有企业在扩产单晶。

近日,光伏行业盛传单晶阵营扩产的消息,继隆基、中环宣布超30GW的单晶硅片端扩产计划之后,11月初通威股份公告了其20GW的单晶电池投资计划。所以,多晶阵营会由此转衰吗?单多晶的市场占比会反转吗?2018年真的会成为价格厮杀的主战场吗?

在过往的话题中,单、多晶之争多以效率、技术、市场占有率等指标来作为评判的依据与争论的焦点。那么,如果换个角度,从供应链的角度来分析单多晶之争,你会发现很多有意思的故事。

从硅片到电池——谁卡住了单、多晶的产能供应?

尽管当前行业一直在呼吁通过技术创新实现降本,但从某一阶段的市场行情看,价格更多的还是受供求关系的影响。在2017年三季度之前,单晶组件价格一直居高不下,很大程度上是受供不应求所限。

2017年以来,各组件企业在单晶上的扩产动作不断,单晶组件的供应不足问题根源并不在于组件端的产能。相对于投资成本以及产线的复杂程度,电池片端的产能扩张显然更具技术性。“买不到单晶电池片”与“买不到单晶硅片”成为束缚单晶组件供应的两大瓶颈。

近两年,受制于硅料与组件端的双重夹击,太阳能电池厂商一直在夹缝中生存。既受到上游多晶硅价格波动的影响,下游还要受组件端的制约。所以,对于电池片厂商来说,单晶硅片的价格将直接影响其生产单晶电池片的动力。

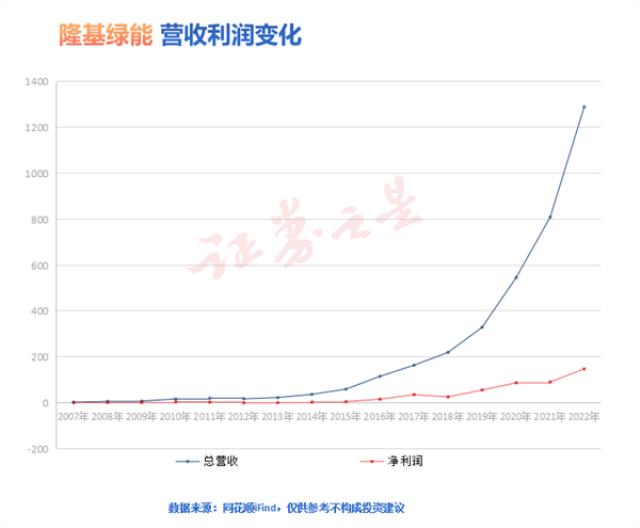

从硅片端看,尽管隆基绿能坐拥近12GW的单晶硅片产能,但其用于外销的产量约为六成,而第二大单晶硅片供应商——中环股份的硅片在扩产之前70%的产能用于海外客户的供应。

不过这一问题将随着单晶硅片阵营的扩产而得到解决。据PVinfolink统计,到2017年底,上述两家企业单晶硅片总产能将达到27.5GW。那么如果单晶硅片产能供应充足,接下来的市场就将是价格之争。

10月最后一周,隆基下调了单晶硅片价格,降价之后,单晶硅片价格在5.7元/片左右。而金刚线切多晶硅片维持在4.75元/片左右,价格超过1元/p片。PVinfolink表示,即将到来的12月份各厂商的定价策略将左右2018年上半年的市场风向。

保利协鑫副总裁吕锦标介绍道,单多晶的成本差距主要体现在硅片端,2017年第三季度开始,随着多晶硅片往金刚线切割转换的递进完成,切割端的单多晶成本之差补齐了。所以,单多晶的成本差距便体现在多晶铸锭和直拉单晶,“目前普遍的一炉多晶铸锭月产量是9吨,单晶在4米长、连续拉5根的情况下月产量为3吨,产量的三倍差距将体现在电耗成本上。”此外,在硅料环节,单晶因RCZ技术要求,硅料品质要求致密料,不能消化头尾边皮料,比适合多晶铸锭用的疏松料等价格高10%至20%。

有意思的是,在谈及价格下降空间时,吕锦标透露道“在保利协鑫金刚线切割硅片刚出厂的时候定价是4.2元/片”。如果单晶要跟随多晶硅片的价格调整,或许还有不少的下降空间。

价格,将成为2018年光伏行业竞争的“热门词”之一。

从供求看价格:2018年为何将成为单、多晶价格拼杀的“战场”

从供求看价格:2018年为何将成为单、多晶价格拼杀的“战场”

按照当前单、多晶硅片1元/片的价差,折合至组件端即为0.2元/瓦,硅片端的降价将间接助推组件价格的下降。对于投资企业来说,发电量与价格之间将有一个权衡的标准。

2018年上半年,多晶将完成金刚线切割的产能转换,在降低成本的同时,也提升了多晶切片的产能空间。对于单、多晶的市场竞争,价格将成为最重要的主导因素。

而价格的变动始终摆脱不了产品供应与需求的影响。本文第一部分从供应侧进行了分析,那么从需求侧来看,根据国家能源局下发的《关于可再生能源发展“十三五”规划实施的指导意见》,2018年普通光伏电站建设规模指标为13.9GW,加上无法预估规模的分布式光伏电站市场,这两部分市场对于单、多晶的使用没有明确的标准要求,投资商进行设备选型的时候会从价格、效率、占地面积等多方面综合考虑。

但每年8GW的领跑者项目中,其中的技术领跑基地要求单、多晶组件分别达到310W和295W,这一标准对于多晶目前的技术发展情况来说还比较困难,所以在这1.5GW规模竞争中单晶将会占据绝对优势。

年度规模为6.5GW的应用领跑者基地要求单、多晶组件分别达到280W和295W,这一标准采用PERC技术的单晶基本可以达到,尽管对于多晶PERC来说还略有压力,但是效率将不会成为多晶组件进入应用领跑者项目的门槛。

由于领跑者项目对于产品提出的明确标准,对于产品转换效率的要求将会使得领跑者项目对单、多晶有一定的区别对待。但值得注意的是,西勘院在西安光伏电站发电量提升与领跑者技术经济型分析论坛中表示,从第二批领跑者项目的实施情况来看,领跑者项目在设备选型时不能只考虑转换效率,产品的供应能力以及系统成本等需要综合考虑。

可以预见的是,2018年光伏标杆上网电价将再次下调,虽然地面光伏电站正逐渐步入竞价时代,标杆上网电价将只是上限标准。但对于正在爆发期的分布式光伏电站项目,尤其是全额上网模式的分布式光伏电站,标杆电价的调整将明显降低项目的收益率,同时也会进一步倒逼产品价格下降。

综上,随着产能供应的充足,单、多晶在2018年的竞争将以价格为主导。高效率与低价格的搭配才能真正推动光伏发电度电成本的降低,对于单、多晶来说,也并不意味着必须要你死我活,在综合因素的平衡下来实现平价上网才是最终目的。

来源:光伏們