有的可能被低估,有的可能被高估!

无论在产业范畴,还是资本范畴,这本是常态。

一个月前,我们曾在《决胜私有化:晶澳、天合私有化背后玄机,影响与风险?谁将是下一个?》一文中就“谁可能成为下一个私有化的企业”分析认为,还留在美股的中国光伏企业中晶科能源、大全新能源、阿特斯太阳能符合A股上市条件。

也就不久前,阿特斯宣布,其董事会已收到董事会主席兼总裁瞿晓铧的初步无约束力建议函,瞿晓铧将以18.47美元/股的价格,收购公司所有不属于瞿晓铧和其夫人张含冰女士的在外普通股。这被市场认为是阿特斯私有化的信号。

若是如此,这将是继天合、晶澳之后,美股第三家进行私有化的中国光伏企业,市场多猜测它们下一步可能回归A股。

伴随天合、晶澳、阿特斯的私有化,让晶科在纽交所“显得异常的美丽、恐怖而又寂寞,就像你站在外太空的地表上,征服了星空,也不过是君临沙漠而已。单晶军团的异军突起,绑上国内资本市场的加持,来势汹汹。”这,是晶科能源掌门人李仙德在新年致辞的开篇。

为何回归?为何私有化?晶科是否还会在美股一直坚守?显然,有企业认为它们被美股严重低估了。看看人家A股的隆基、通威、特变、中环等等,那市值,那融资能力,谁不垂涎?

晶澳董事长靳保芳就说:当年晶澳太阳能在美国纳斯达克上市,当时融资了10亿美金,为企业的发展提供了很大的保障,“但是现在,我们的品牌在美国已经没有融资功能了,于是决定要回归国内、回归我们本地的市场”。

不过凡事都有双面性,被低估对企业决策者既是挑战,又是机会。因为它们更“知己”,清楚自己的真正价值是什么,要知道不同的资本市场之间对企业的价值判断也有一定的差异的,某一资本市场越是轻视它,它越有极高的套利机会。

而私有化就是它们最有力的反击武器,选择私有化就是它们发起的价值保卫战,也可以说是反击战。那么除了美股的几家光伏企业,还有哪些中国光伏上市公司谁被低估了?换一句话说,谁还有可能加入下一场价值反击战之中?

为了搞清这个问题,黑鹰团队以“光伏收入占营业收入比重达50%”以上这一标准,在A股、美股、港股三大资本市场筛选出了43家中国光伏企业,以不同纬度分析认为:13家中国光伏公司可能被低估,其中7家可能被严重低估,晶科能源、保利协鑫能源、新特能源等都榜上有名。我们还推出了低估者战力榜,相信读者看后会有一个相对清晰的认识。

到底还有谁?

有七家公司市盈率即低于20%、市净率又低于1,这七家公司市值被市场低估的可能性更大。

实际上,在光伏企业经历几次浩劫后,美国资本市场已经近乎将中国光伏企业打入“冷宫”,像晶科能源、阿特斯太阳能、晶澳太阳能这些“生于中国、扬威世界”的光伏企业如今市值都还不到70亿元,甚至不足隆基股份十分之一。

在黑鹰光伏统计的截至12月13日,43家中国光伏企业市值榜单中,前二十名竟然没有一家在美股上市的光伏企业。前二十强中,A股公司有15家,占比为75%,相对而言,A股对光伏企业的认可度较高。

先看一下43家公司市值榜

不止一位行业人士表示, 在美股上市的光伏企业市值被低估,“美股市场相对于A股市场,对光伏企业认可度不高,市值被严重低估,对企业融资发展不利,所以光伏企业启动私有化,最终目标应该是回归A股市场。”实际上,不只是美股中国光伏企业被低估了,我们分析发现,港股、A股也有企业可能被市场低估了。

市盈率是投资者最常用来评估股价水平是否合理的指标之一。一般认为该比率保持在20-30之间是正常的,过小说明股价可能偏低,风险相对较小,有一定的投资价值;过大则说明股价可能偏高,风险较大,购买时应谨慎。

据黑鹰光伏统计,31家公司(12家公司市盈率为负,未予统计)中12家公司市盈率在30%以上,其中11家为A股公司,占比达91.67%,前三高分别为安彩高科、亿晶光电和中环股份;市盈率低于20%的公司有11家,其中包括晶科能源、晶澳太阳能等4家美股公司,还有新特能源、保利协鑫等5家港股公司,以及东方日升、太阳能两家A股公司,这些公司都似乎被市场低估了。其中,市盈率最低的两家公司恰巧也是近期先后宣布私有化的晶澳太阳能、晶科能源,第三名则是新特能源。

31家公司市盈率榜

分析公司是否被市场低估了还有一个维度:有时,市净率是一个比市盈率更为可靠的指标,尤其是针对那些周期性行业的公司随行业景气度可能有极大波动,市盈率也往往会几十、上百倍,有时又会只是个位数。若遇上行业极不景气企业出现亏损,市盈率更是无从谈起。

这时候,市净率指标就极具参考价值了。无论行业景气与否,上市公司的每股净资产一般不会出现巨幅波动。一般来说,市净率越小投资者风险越低,尤其是当公司市净率低于1时,企业存在被低估的可能。因为即便出现最坏的情况——上市公司倒闭,股东清偿的时候可以收回更多的成本。

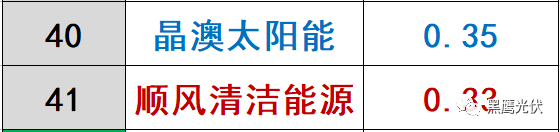

据黑鹰光伏统计,41家公司中有9家公司市净率低于1,这9家公司都来自于美股或港股。最低的三家公司分别为顺风清洁能源、晶澳太阳能和兴业太阳能。

41家公司市净率榜

我们统计发现,有七家公司市盈率即低于20%、市净率又低于1,这七家公司市值被市场低估的可能性更大,他们分别为晶澳太阳能、晶科能源、新特能源、天华阳光、兴业太阳能、保利协鑫能源和江山控股。

低估者战力榜

这13家公司中7家上半年净利润增速在20%以上,前四名甚至达到了151%以上,成绩极为优秀。

投资者看重的还是企业目前及未来盈利能力的强弱,净利润一般来说是企业市值最有力的支撑,也是过往时间内其实力高低最直接的体现方式之一。

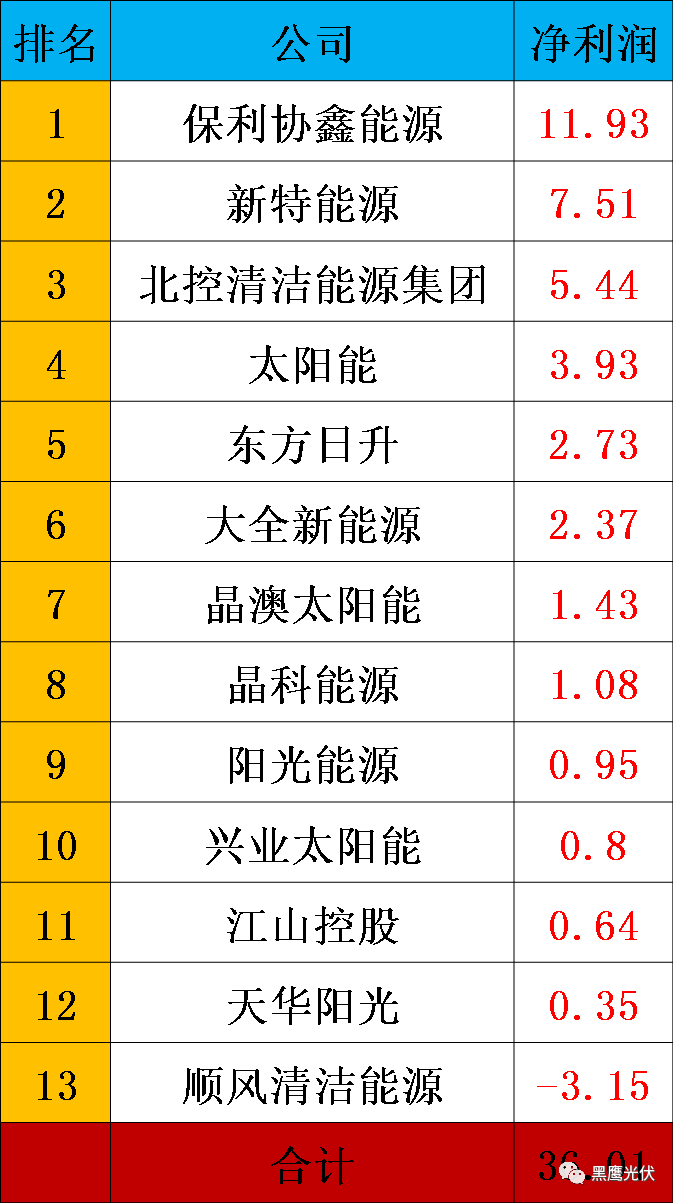

那么,13家可能被低估企业谁盈利能力更强?据黑鹰光伏统计,13家公司上半年净利润合计为36.01亿元,第一名为保利协鑫能源,这也是唯一一家净利润达到10级的公司,第二、三名分别为新特能源和北控清洁能源集团。

我们来看一下他们每家盈利能力情况。

13家公司上半年盈利榜

当然,投资者更看重的是企业的发展潜力及增长动力,除了盈利规模,盈利增速更受到投资者重视。

这13家公司中7家上半年净利润增速在20%以上,前四名甚至达到了151%以上,成绩极为优秀。尤其是北控清洁能源集团、天华阳光、江山控股、太阳能、新特能源、大全新能源净利润多是连续多年保持两位数以上增长,而阳光能源上半年也成功实现扭亏为盈,这些公司值得读者重点关注。

13家公司上半年净利润增幅榜

不过,我们郑重提醒大家,没有任何一个指标是在任何情况下都完全有效的,上述仅是我们一己之见,并非投资建议。

再次示警:

私有化风险也不小

若是公司启动企业私有化后,其融资引擎最为脆弱,若公司不能在预期的时间内登陆A股,尤其是现金流本来就暗藏一定危机的企业可能直接面临生死危机。

如今所有光伏企业都在于时间赛跑,企业无论是扩充产能、进军新领域或者押注研发,都需要真金白银的投入,如今光伏行业已经进入了“规模+技术竞技”的新赛道,此时,谁资本实力最雄厚,谁就握有出击的主动权。这或许是所有光 伏企业决策者首要考虑的问题之一。

事实上,黑鹰光伏发现,近九成中概股光伏企业目前都面临很大的短期偿债压力。

速动比率是指速动资产对流动负债的比率。它是衡量企业流动资产中可以立即变现用于偿还流动负债的能力。一般来说,速动比率维持在1:1较为正常,它表明企业的每1元流动负债就有1元易于变现的流动资产来抵偿,短期偿债能力有可靠的保证。速动比率过低,企业的短期偿债风险较大。

上半年8家公司速动比率情况

我们曾重点提到资本向来是逐利的,据我们多年对资本市场的研究了解,一般来说,在美股上市公企业选择私有化,企业掌控者要与投资机构签署对赌协议,一般对赌协议中对企业下一次登陆资本市场的时间或未来企业实现的净利润等会有明确的约定。

企业若在规定时间内无法完成承诺,将触发对赌协议,企业掌控人需要给与投资人不菲的补偿。许多雄心壮志的企业家就折戟于此。

而且,若是公司启动企业私有化后,其融资引擎最为脆弱,若公司不能在预期的时间内登陆A股,尤其是现金流本来就暗藏一定危机的企业可能直接面临生死危机。这或许是也是其他企业观望的原因之一。所以说,回归之路并不平坦,私有化也并非没有风险的买卖。

来源:黑鹰光伏