中国的单晶硅片产能在2018年底即将超过60GW。按照隆基绿能的规划,2018年单晶硅片产能将达到25GW,而这一数据与目前全球最大的多晶硅片供应商——保利协鑫的产能几乎相当。尽管单晶的市场占比还未超一半,但单晶产能的布局已“野心勃勃”。

尽管最近单晶系扩产的消息与单晶产品价格下跌的消息一样令行业摸不清套路,但在中国光伏市场有望创下年装机量超50GW的记录之后,产能扩张之路并没有停止,反之,单晶的产能扩张正在加速落地。

产能过剩风潮再起?这次是单晶!

扩产队伍中,有坚定单晶路线的隆基、中环,这两家单晶龙头在单晶硅片端的扩产脚步一直未停。根据隆基绿能的规划,2017年单晶硅片产能达到15GW、2018年达到25GW,2017年单晶组件产能达到6.5GW、2018年达到12GW;而中环位于内蒙古的四期项目将于2018年底全部投产,届时单晶硅片产能将超过23GW。

此外,还包括晶科新疆、晶澳内蒙古、阿特斯内蒙古以及保利协鑫宁夏等多个单晶项目将于2018年落地,这几家龙头企业的单晶硅片总产能预计将超过10GW。尽管这只是上述老牌光伏企业选择“两条腿走路”的保守策略,但这并不能阻挡单晶市场的增长,未来单晶的竞争也将异常激烈。

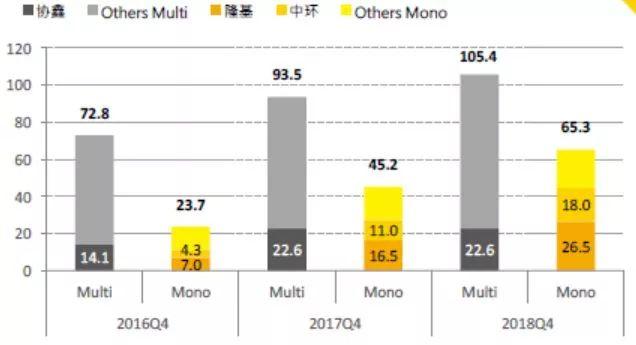

根据PVinfolink统计,单晶硅片产能在2016年底仅25GW,而随着2017年下半单晶硅片龙头厂隆基、中环大举扩充产能,年底单晶硅片产能已达45.2GW, 2018年单晶硅片将不会再是光伏供应链内的瓶颈环节。可以预见的是,2017年单晶硅片“一片难求”的情况将一去不复返。

图一单、多晶硅片产能比较(单位:GW,来源PVinfolink)

从单晶电池看,决心打造全球最大光伏电池产能的通威太阳能日前宣布了其投资计划,拟投资120亿元加码高效单晶电池。值得注意的是,电池片产能的扩产大部分集中于单晶PERC领域。

尽管先进技术领域百花齐放,各种高效技术迭出,但不得不承认的是,PERC几乎将成为2018年新投产电池片产线的标配。当前技术类型下,显然单晶PERC的组合更具备吸引力。目前,除了主流组件企业上马单晶PERC电池之外,包括广东爱康、通威太阳能等专业的电池片厂商也在加大投入。

隆基绿能表示,公司计划在2018年6月底,将所有的电池产线改造为PERC电池,到2018年下半年将拥有3.5-4GW的自主PERC电池产能,再通过外部战略合作的方式,预计将拥有8GW单晶PERC电池供应能力。

从中国光伏行业目前拥有的全部产能来看,如果2018年国内装机需求走弱,即便在上述新增产能未落地之前,整个行业的产能依然是过剩状态。随着行业发展,快速降低产品价格才是最终需求。

2018年:高效挤压常规,PERC成为决胜关键

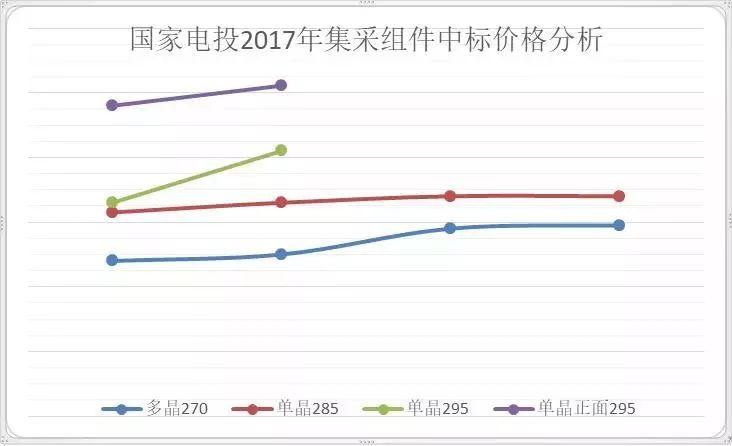

日前国家电投3.4GW的组件招标结果公示,仅有双面双玻组件价格超过3元/瓦。作为2018年组件价格的风向标,从此次报价上可以看出,PERC组件最低价也来到2.6元/瓦,与常规产品的价差正逐渐缩小。

图二 国家电投2017年集采组件中标价格分析

根据PVinfolink统计数据,随着单晶产能释放,市场上已出现180μm单晶硅片每片5.2 -5.4元的低价,国内单晶PERC电池片跌至每瓦1.75-1.85元人民币,PERC组件价格在欧、美以外的国家持续下探,295-300W组件报价0.36-0.38美金/瓦已很常见,这与当前270W常规组件报价仍支撑在每瓦0.35-0.37元美金相比,性价比极高。

随着单晶扩产产能(大部分为PERC技术)在2018年落地投产,单晶PERC产品仍有降价空间,主流厂家的功率也将攀上310W,从而将从性价比上对常规产品造成冲击,进而挤压这部分市场。

随着领跑者计划的推行,我国光伏行业技术迭代明显加速,PVinfolink首席分析师林嫣容认为,作为目前利润最好的产品,PERC的产出将在今明两年持续提升,2018年PERC将成为单晶产线的标配。

在产能过剩的大背景下,个别不具备产业链优势、技术优势不强的企业将面临出局的风险,同时高效率且具备性价比优势的产品将蚕食常规产品的市场份额。随着各企业PERC产能的落地,以单晶PERC为代表的新一代电池技术将成为当前主流。而由于组件端竞争的加剧,或将带来整个产业链的价格下降。

可以预见的是,新一轮产能过剩即将出现,但高效产能正逐渐在与市场匹配,既不会出现高效产品供应严重不足的情况,也不会出现高效产品供应过剩的情况——即使有“过剩”的高效产能,最终也将会蚕食常规产品的市场份额。2018年的光伏行业将给高效产品提供发力的空间,而如何平衡价格与效率的天平,也将给行业带来挑战。

来源:光伏們