这期内容,黑鹰团队从挂牌新三板的11439家企业中,逐一筛选出了108家光伏企业。这显然是一项繁琐的工作,但只要对读者有价值,我们义无反顾。黑鹰团队也相信,细致的数据梳理和数据库建设,也便于我们未来提供更多精准的内容。

在新三板光伏企业的梳理分析过程中,我们也发现也一些有趣的现象,比如:

1、隆基股份董事长钟宝申、股东李春安;英利集团原董事长苗连生;大全集团董事长徐广福等产业大佬,在新三板都有其实际控制的企业。

2、阿特斯、中国科学院、三峡资本、北京京仪集团、中南控股集团等不少大企业也已抢滩中国另一块被很多人忽视的资本市场(新三板),在此征战多年。

3、新三板的正信光电、海泰新能、新疆大全、固德威、科诺伟业、捷佳伟创等不少企业,其资产、营收或利润等,已经赶上或超过A股不少企业的表现。黑鹰光伏统计发现,新三板108家光伏企业,2017年上半年合计实现营业收入约160亿元、净利润总计约12亿元、总资产合计达500多亿元。

新三板素有中国纳斯达克之称的,它是经国务院批准,依据证券法设立的全国性证券交易场所,主要为创新型、创业型、成长型中小微企业发展服务。境内符合条件的股份公司均可通过主办券商申请在全国股份转让系统挂牌,公开转让股份,进行股权融资、债权融资、资产重组等。

虽然目前新三板的融资、交易并不活跃,但它拥有巨大的提升空间,而且它还是是很多中小企业心中冲击A股的最佳跳板。比如,芯能科技近日公告称,4月17日其闯关IPO申请获得证监会“审核通过”。这意味其将告别新三板,即将登临A股。

为了读者方便阅读,以及对新三板108家光伏企业有一个全面、清晰的认识,黑鹰光伏将从它们的业务结构、掌舵人、营收及增幅、净利润及增幅、毛利率、总资产、研发投入等多个维度,以榜单/图表的形式呈现给读者。

一、掌舵人与业务结构

首先我们先来看一下这108家光伏企业在2017年上半年谁是总资产王、营收王、净利王、毛利率王、研发投入王:

总资产王 正信光电38.05亿元

营收王 正信光电12.05亿元

营收增幅王 磐石新能3687.21%

净利王 新疆大全2.67%

净利增幅王 明昊科技3031.61%

研发投入王 东润环能(研发投入比)40%

毛利率王 奥一新源70.88%

资产负债率最高企业 新瑞欣90.23%

这108家光伏企业中中大佬云集,实力不可小视。比如隆基钟宝申、李春安掌控的连城数控,英利苗连生手下的嘉盛光电、易通科技光伏双子,阿特斯旗下的高创特、大全新能源徐广福掌舵的新疆大全、中国科学院控股的科诺伟业、三峡资本旗下的金海股份、北京京仪集团的北控绿产、安徽省政府控股的安泰股份、陕西省国资委旗下的泰力松、湖南省国资委掌管的金天高科、还有中南控股集团有限公司的磐石新能。

此外,从年龄来看,这108家光伏企业的掌舵人整整横跨了五个年代,其中40后一人,50后十二人,60后四十五人,70后三十九人,80后十一人。

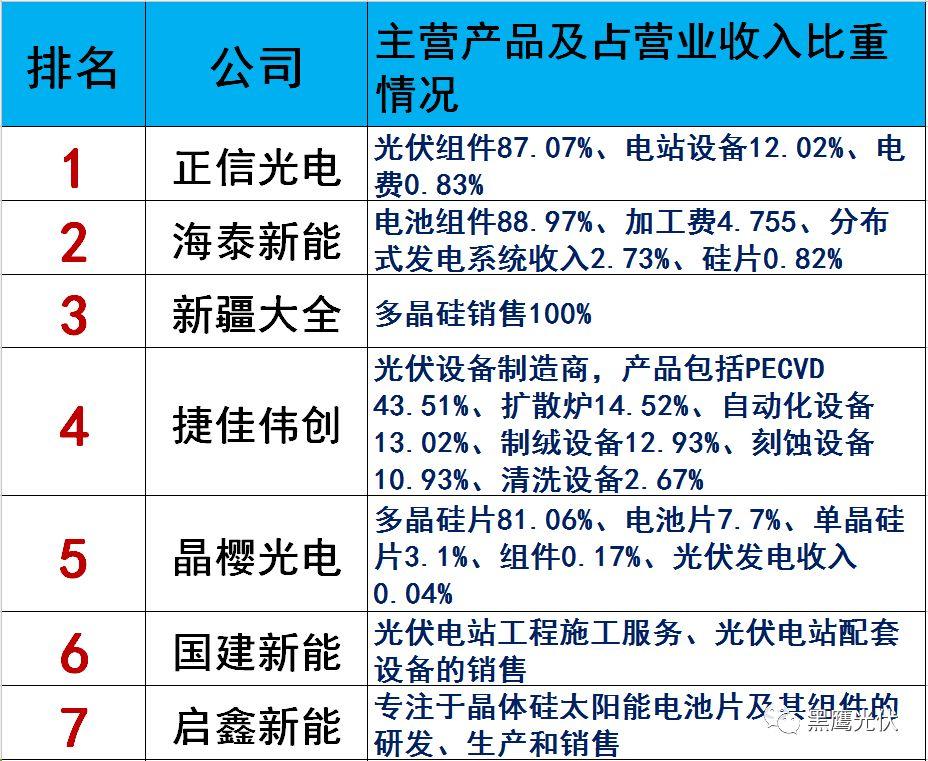

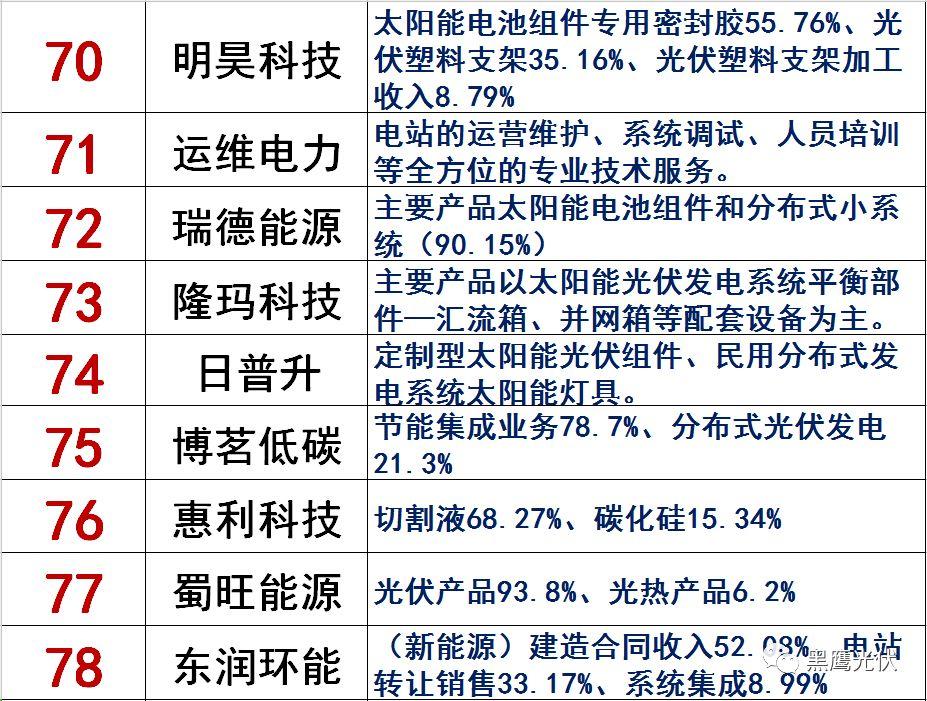

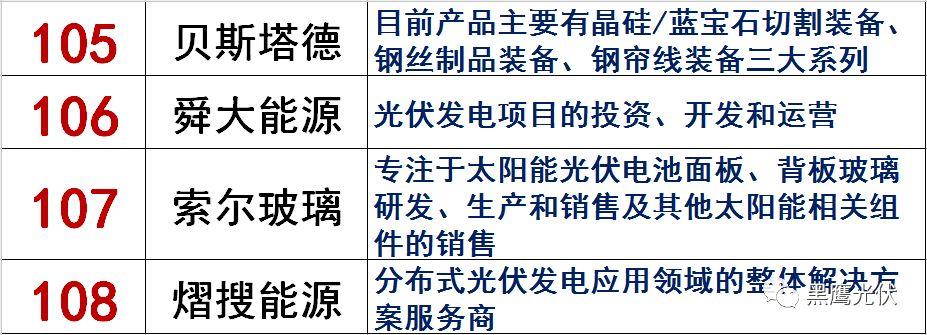

黑鹰光伏梳理发现,新三板108家光伏企业主营业务已经覆盖了光伏上中下游全产业链,下表是这些企业具体业务构成。

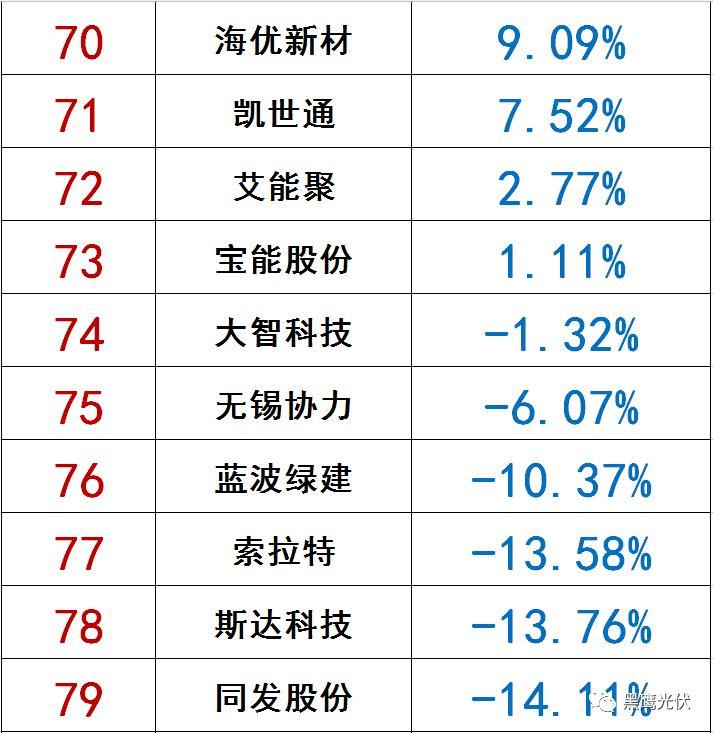

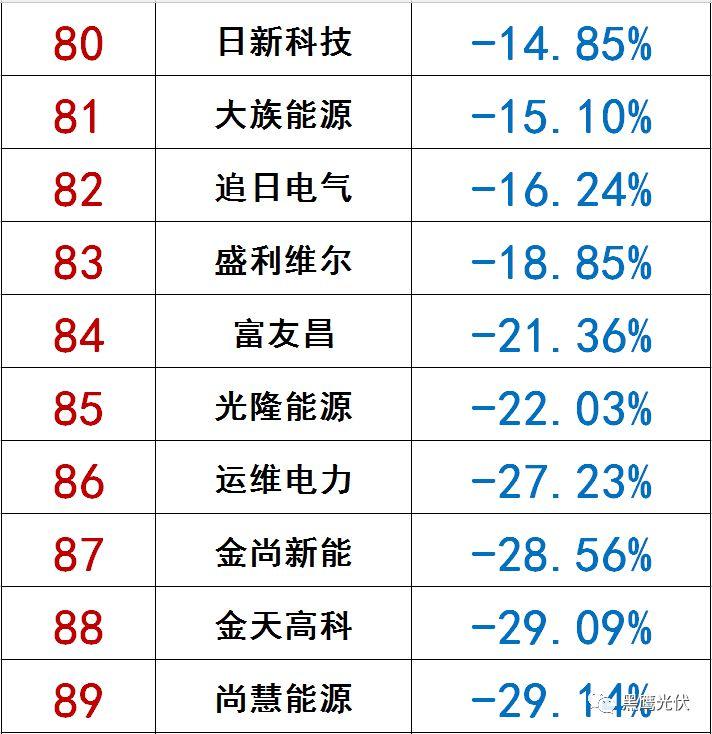

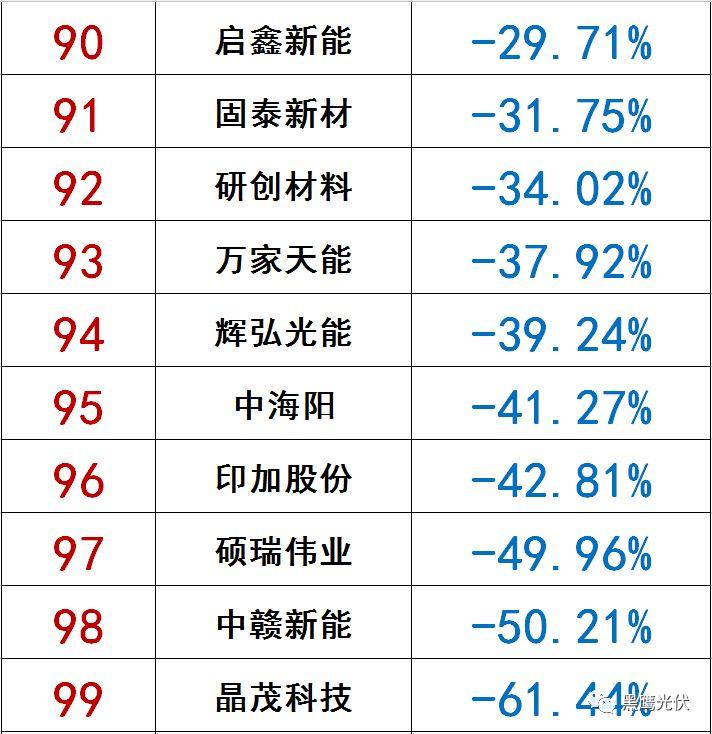

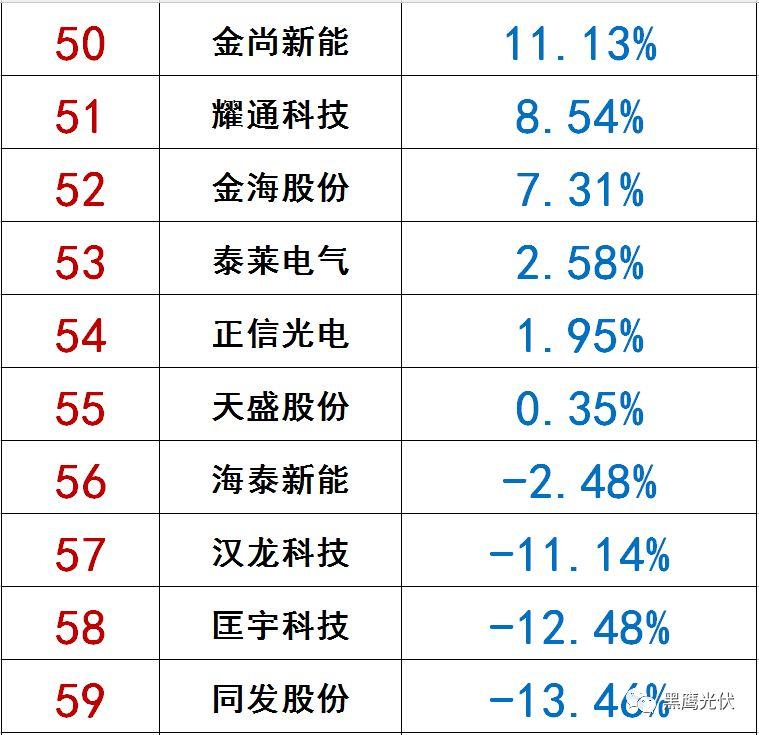

(黑鹰注:排序按照2017年上半年各公司收入情况)

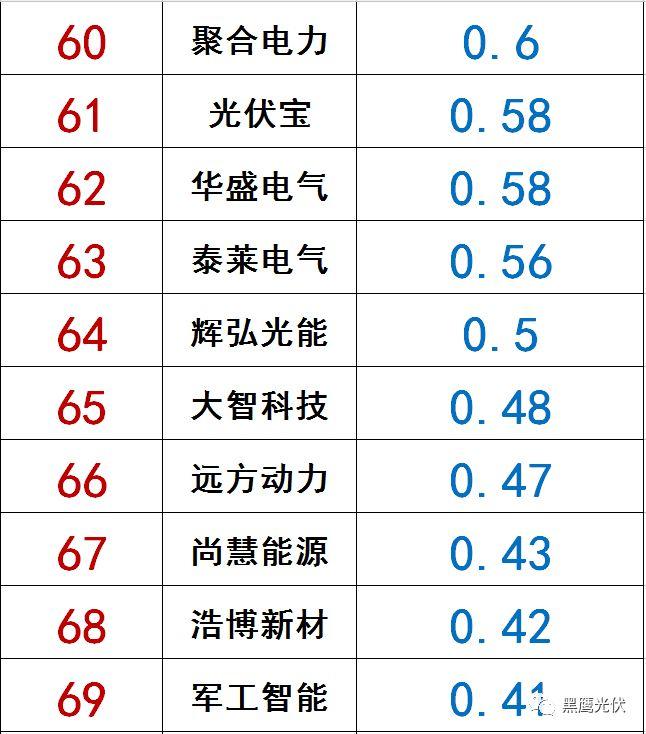

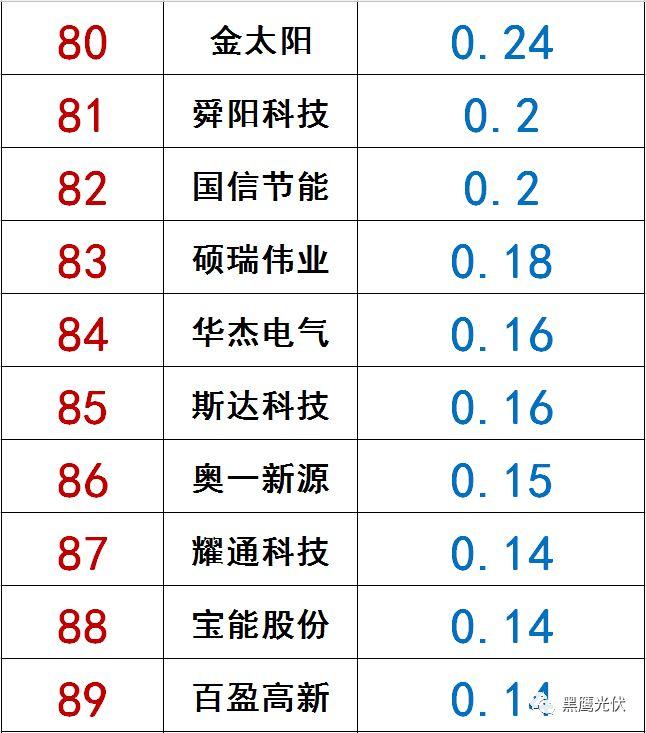

二、总资产排行榜

据黑鹰统计,截至2017年6月末,这105家光伏企业(舜大能源、索尔玻璃、熠搜能源三家公司未披露2017年上半年数据,暂未统计)总资产合计500.51亿元,但彼此间体量差异极为明显,比如第一名正信光电总资产是最末尾美格科技的381倍;而榜单前十名企业总资产达216.93亿元,是末十名的87.12倍。

三、营业收入排行榜

黑鹰榜显示,收入榜前三名分别为正信光电、海泰新能、新疆大全,有意思的是冠、亚军主要收入都来自于光伏组件销售。

而收入增幅榜近乎全部落在了下游光伏电站投资、建设、运营企业囊中,下游市场火爆程度可见一斑。收入增幅榜前三名分别为磐石新能、高创特、九州方圆,增幅高达3687.21%、1039.06%和775.27%。

还有一组喜忧参半的数据。新三板108家光伏企业上半年收入增幅在100%以上的企业达20家,而负增长的企业达31家。两极分化为何如此严重?其中原因耐人寻味。

四、净利润排行榜

在黑鹰榜中,净利润榜前三名分别为新疆大全、捷佳伟创、固德威,三者主营业务分别为多晶硅、光伏设备、逆变器。

而净利润增幅榜前三名为明昊科技、博茗低碳、美格科技,增幅分别达30031.61%、2212.07%和1473.64%。

从这105家光伏企业净利润及增幅曲线来看,两极分化现象更为严重。其中105家光伏企业2017年上半年累计实现净利润11.29亿元,其中17家企业出现亏损;另外,净利润增幅100%以上的企业达23家,而出现负增长的企业多达49家。

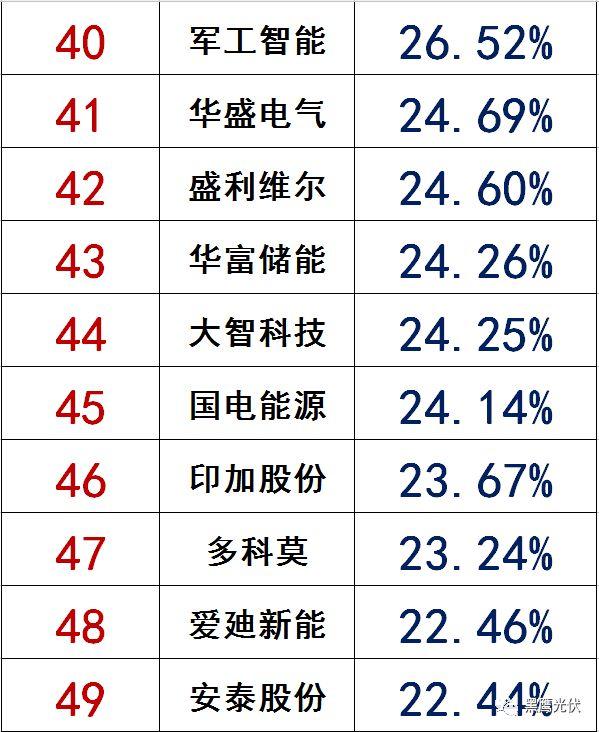

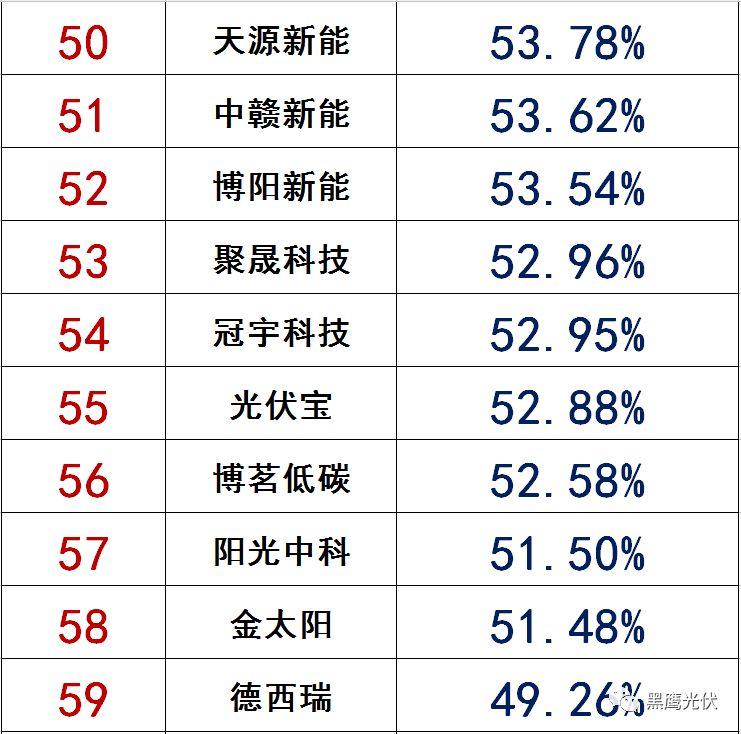

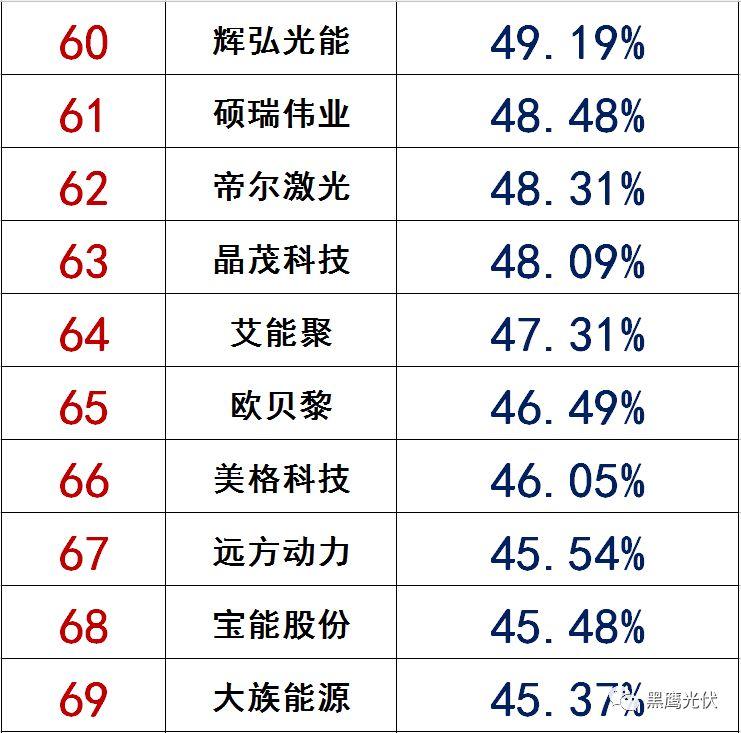

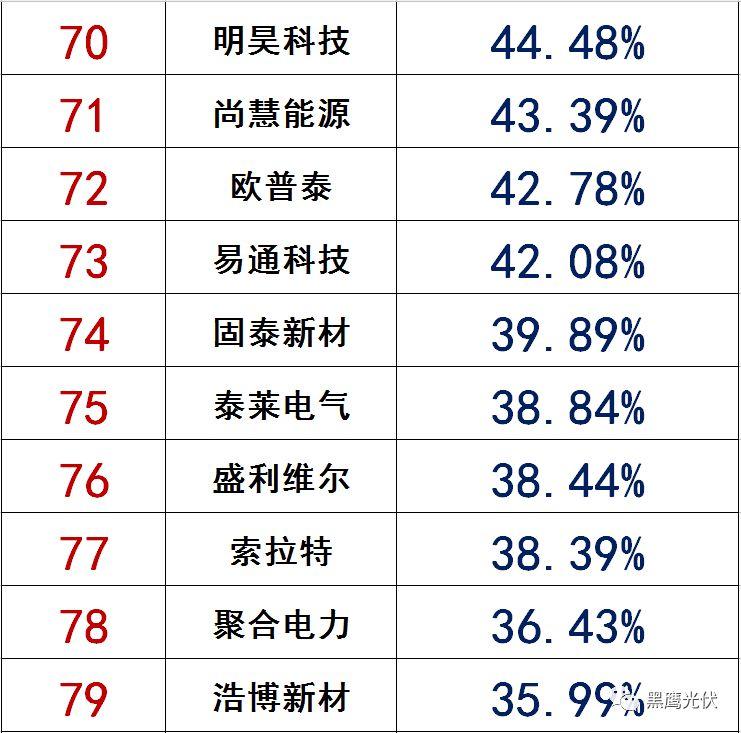

五、毛利率排行榜

2017年上半年,毛利率前三名分别为奥一新源、帝尔激光、北控绿产,分别为70.88%、66.06%和63.89%,它们分别来自新能源电站监控、太阳能电池激光加工设备、光伏电站投运及电力销售等领域。

这105家企业中,毛利率高于35.11%(隆基2017年毛利率)的企业有20家,在这份榜单中是否有你熟悉的身影?

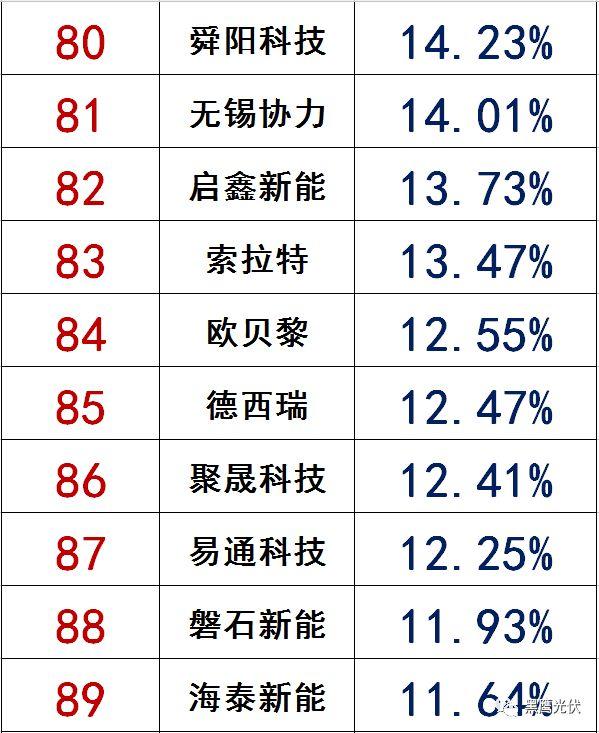

六、资产负债率排行榜

负债对企业来说是一把双刃剑!仅从财务角度考虑,榜单中排名越高的(且负债率在51%以上的企业),越面临较大的偿债风险,企业越可能出现现金流危机,希望企业决策层予以重视。

在此次黑鹰榜中,负债率最高的三家企业分别为新瑞欣、国信节能和磐石新能,资产负债率分别达90.23%、88.03%、86.77%。前者主营业务为光伏镀膜玻璃,后两者主营业务均为下游光伏电站投资、开发、运营等。

在这105家企业中,资产负债率在60%以上企业多达40家,占整体比重为38.10%;而资产负债率在40%以下的企业为32家。

黑鹰光伏建议负债率较高的企业在恰当的时候:降低资产负债率,优化负债结构;而负债率较低的企业则有更多的操作空间,在适当的时机,可以选择扩大资产负债率,聚拢资本用以扩大生产规模或加大研发等,为企业未来发展博得更多先机。

七、研发投入排行榜

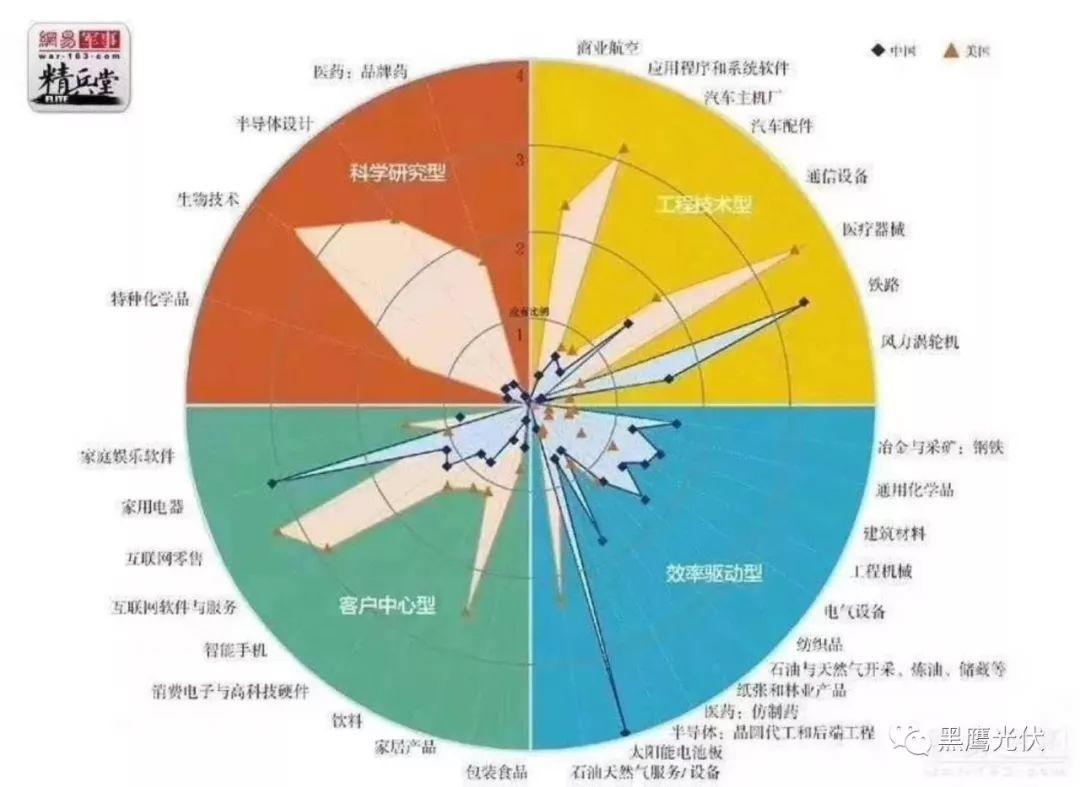

近日,美国商务部对中兴通讯制裁事件,引发了国内对中国高科技企业严重缺乏自主核心产品的担忧。

这时,一张中美科技发展优势比较图刷屏朋友圈。我们可以清晰看到,在右下角中国太阳能电池板独秀枝头。

中国光伏取得如此成就确实值得我们光伏人骄傲,但我们切记不可过于自满。此前,据黑鹰光伏统计,2017年上半年49家光伏上市公司研发投入占整体营业收入的比例仅为2.90%,这个“研发投入比”较“光伏行业属于高新技术产业”这一说法,显然有些跌份儿。

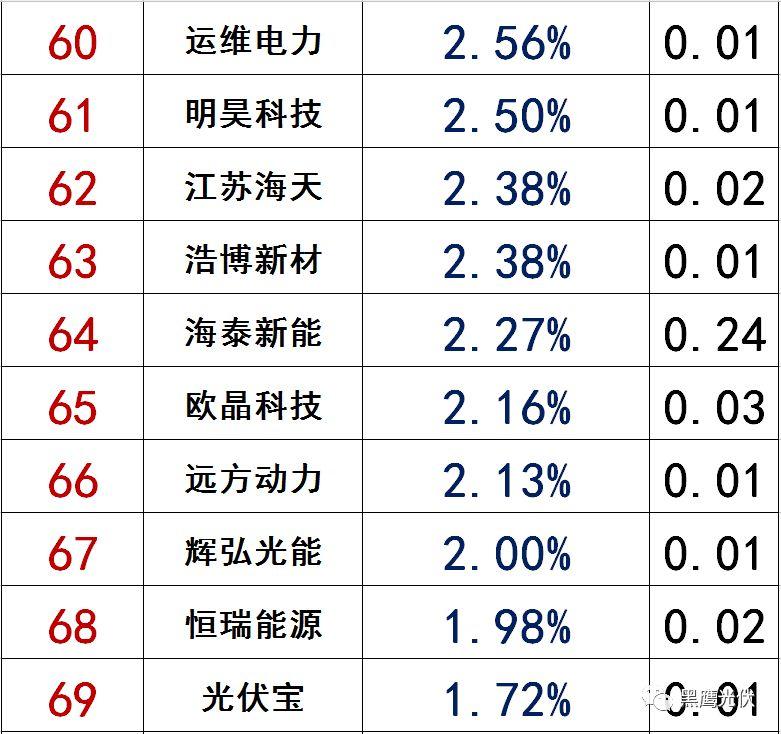

相比之下,新三板这股光伏生力军研发投入比更高一些,据黑鹰光伏统计,92家企业2017年上半年累计投入研发费用4.43亿元,研发投入比为3.18%,其中,10家企业研发投入比超过10%,超过3%的企业共有56家。

如今不论是研发投入金额,还是研发投入占营业收入比重,中国光伏企业仍存在整体研发投入相对偏低的问题存在。

据了解,在2016年度按研发投入占营收百分比计算,英特尔、华为、微软、谷歌、三星、苹果这些世界级高科技公司研发投入都过百亿美元,研发投入比分别为20.37%、14.65%、13.95%、13.59%、7.73%、4.6%。

黑鹰认为,未来,只有掌握核心技术的企业才具有更高的话语权,更强的应变能力,以及更广阔的发展空间。

来源:黑鹰光伏