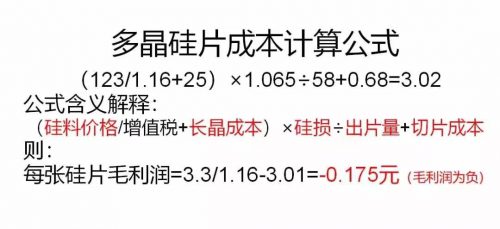

我经过一番询问,至少四个以上的信息源同时核实表示:目前多晶硅片价格已经下滑至3.3元/片;部分企业甚至已经爆出3.2元每片的价格。一大批二线大厂已经减产或者停产,并以低于现金成本的价格清理库存。

多晶硅片企业期待的630终究还是没有到来,迎来的却是硅片价格的暴跌;由于之前普遍预期630会有旺季到来,硅片企业对库存有较高的容忍度;根据我们对EVA数据的追踪,目前行业内多晶硅片库存量大于20天;由于很多硅片企业已经停产关门从而大幅降低硅料需求,预期未来半个月内硅料价格就会迎来调整。

当前硅片价格并结合成本情况可得到以下有效信息,我帮大家提取一下:

1、当前硅片价格已经低于很多厂商现金成本,之所以出现这个现象是因为产业内对硅料价格下滑有较为充分的预期。

2、结合EVA的出货数据,我判断当前有较大量的多晶硅片库存,毛毛估全行业目前多晶硅片库存量大于10亿张;极端情绪宣泄下的清库存周期会大于20日。此期间多晶硅片企业没有动机在当前价格下采购硅料。

3、单晶硅片表面风平浪尽,实际则价格压力陡增;扩产步伐停不下来,批量产能将于近期投产。由于今年硅片环节整体过剩,单晶硅片与多晶硅片1.15元的价差没有合理性支撑,更没有供需关系的支撑。

今年2月13日我在雪球平台上发表一篇文章《为什么我说多晶硅片会跌到3元,单晶硅片跌到3.6元》老文新读,权当是以史为镜吧。(雪球原文链接:https://xueqiu.com/9548638136/101574817)

2017年的10月份的时候,有一篇标题为《2018年将是光伏产业的最后一次成人礼》的内容。文中有几个重要论断是:2018年多晶硅片会跌到3元、单晶硅片会跌到3.6元;硅料会出现85元/kg的价格等等。由于当时是随笔讨论,并没有详细写这些预判背后的逻辑,有的朋友认为我过于武断,特写此文,来详细回复一下不明究理的朋友们。

一、首先,我们以中环股份为例

讲解毛利率的测算过程

对于中环股份,我只熟悉他的太阳能级的硅片业务,当然目前也是他的中流砥柱的业务。至于半导体业务,我还没有研究。

首先这里要理清一个思路,那就是硅片成本一般都是核算不含税的成本,增值税部分是随着价格征收的,价格高,征收的就多,价格低,征收的就低。所以计算硅片业务毛利率需要计算硅片不含税的售价和不含税的硅片成本。

不含税的售价很好计算,比如说当前单晶硅片售价4.8元,则不含税的售价为4.8÷1.17=4.1元。如果一张硅片售价为4.8元,则它的入账收入也是不含税收入为4.1元。

不含税的成本也很好计算。对于一张单晶硅片不含税成本包含了三个部分:硅料成本、长晶成本、切片成本。(生产流程就是三个环节:1、购买硅料;2、把硅料放到单晶炉长晶;3、把生长好的晶棒切成单晶硅片)此外还有几个参数要分享,

1、目前硅料含税售价150元每千克,由于硅料采购环节的成本可抵扣增值税,所以计算硅料成本时要计算不含税硅料成本,即150÷1.17=128元。

2、硅料长晶过程中会有损耗,大概1.06kg的硅料最终生长出1kg的单晶方棒;这就意味着生产1kg单晶方棒的硅料不含税成本为128×1.06=135.7元。

3、硅料在单晶炉生长成为晶体的过程中要消耗大量的电力、人力以及设备损耗,目前中环1kg单晶方棒的长晶成本为55元;则1kg单晶方棒硅料成本+长晶成本=135.7+55=190.7元。

4、中环股份目前1kg单晶方棒可切出61张单晶硅片,每张硅片的切片成本是0.62元,则中环股份的硅片生产成本为:190.7÷61+0.62=3.75元。

5、根据前面的计算我们可以知道目前一张硅片的不含税售价为4.1元,则每张硅片的毛利为4.1-3.75=0.35元,毛利率为0.35÷4.1=8.5%。就是说目前中环股份单晶硅片业务的毛利率只有8.5%。

6、毛利变为净利润还需要扣掉三大费用,分别是:管理费用、销售费用、财务费用。对于硅片企业,由于客户就是固定的几家,销售费用占比并不高,但是由于中环还属于重资产企业,有息负债不低,而且管理层不能算精简,所以管理费用和财务费用都不低。8.5%的毛利率水平下,扣掉三费,硅片业务甚至可能会出现略有亏损的窘境。这个结论可能会令您诧异,但这就是事实。考虑到1季度中环股份可能会持有前期海外锁定价格的订单,还不至于一下子就出现亏损,但是到了二季度三季度硅片价格还是继续低迷的话,日子就不好过了。

7、现在大家都在期待硅料价格下降,认为硅料价格下降会是的企业盈利能力提升,这也是虚妄,因为决定价格的是供求。当前硅片环节供过于求地厉害,所以即便硅料猛烈下滑到90元,成本下降带来的好处也都会悉数让利给下游(简单点说就是硅片价格也会跟着降价),硅片这个环节要想有超额利润,只有供不应求的时期才会出现。而在当前供过于求地格局下,硅料价格下滑必然也就意味着硅片价格跟着下滑。

二、解答为何多晶硅片会跌到3元钱

上面就是一张硅片的毛利率计算流程,知道了这个计算过程并且结合一些参数大家就能明白为什么我说多晶硅片价格会跌倒3元钱了。

我们首先要理解产能出清的过程。2018年,尤其是到了下半年大量单晶产能投产以后,硅片的有效产能会来到145GW的水平,而2018年的总体需求是95GW,所以产能过剩明显,在产能过剩的格局下,产品价格会跌至边际成本较高的厂商的现金成本附近。对于多晶硅片企业,产品价格需要跌到3元(隐含假设是硅料价格跌破100元)才能有效出清过剩的产能。

对于多晶硅片企业,硅料不含税价格为85元,出片量为60片/kg,硅损按照4%计算。每张多晶硅片非硅成本按照1.1元计算,则不含税硅片成本为85×1.04÷60+1.1=2.57元。3元的硅片售价对应不含税价格为3÷1.17=2.56元。3元钱的价格恰好时部分硅片企业亏现金成本的时候。此时方可有效出清部分企业的产能,进而使得硅片供求重新回归平衡。至于单晶硅片3.6元,是因为功率更高的合理价差。有的朋友说普通单晶现在只能接受0.4元的硅片价差,所以认为如果多晶硅片价格3元,单晶硅片最多3.4元,对此我不赞同,这主要是因为目前perc产能更适合单晶硅片。单晶perc电池产能可以接受更高的硅片价格差,根据先前测算,单晶perc组件可以接受单晶硅片比多晶硅片贵1元钱的价格,故而加权平均计算单晶硅片届时价格为3.6元。

三、关于硅料跌破100这一隐含假设的解答:

上述测算中包含着一个隐含假设,那就是硅料价格会快速跌破100元,这是为什么呢?这与硅料的生产特性有关。

硅料属于大型化工生产过程,一旦硅料的还原炉开启就会全年无休的开动起来达到满产状态。正是这样的生产特性使得硅料价格容易出现暴涨暴跌。以前段时间为例,硅料供不应求,价格出现了快速上涨,这是因为即便硅料价格猛烈上涨,也无法在短时间内提升产量(因为大家早已经是满产状态)。促使平衡的唯一因素是价格上涨导致需求下滑。反过来也一样,一旦硅料价格松动,大家只要有钱赚,产能不会轻易停下来,目前硅料价格150元,在硅料跌到110元之前,不会有任何厂家的产能暂停。在100~110区间,才会有少部分的高电价高成本的产能进行设备检修、只有更进一步跌到90~100元的区间,才会有国内的保利协鑫和海外的瓦克暂停产能促使供求平衡。而且在硅料价格快速下跌的过程中,不排除有一些企业会以低于现金成本的价格出清手中的库存,进而促使硅料出现85元/kg的价格。之所以预判2018年之后硅料价格很难再出现100元以上的价格是因为中国西部地区大量的超低成本产能的出现,按照大全新能源的财务报告,他们硅料成本可控制在60元/kg以内,而2018年即将投入运行的新产能的成本管控更为优秀,现金成本甚至可以控制到40元/kg的水平,所以展望2019年即便是含税售价也将难以再高过100元/kg的水平。如果硅料价格出现超预期下滑并且稳定在地位,多晶硅片的价格还可能更进一步跌破3元钱。