“531新政”已两月有余,骤然变冷的光伏市场下,中国的光伏企业何去何从?

(资料图片来源互联网)

光伏产业急刹车

7月25、26日的“光伏行业2018上半年发展回顾与形势展望”研讨会座无虚席,中国光伏企业如何迎接入冬,无疑是现场最热的话题。

两个月前,“531新政”从天而降。新政提出暂不安排2018年普通光伏电站建设规模,仅安排1000万kW左右的分布式光伏建设规模,进一步降低光伏发电的补贴力度。这为高速发展的中国光伏产业踩了一脚急刹车。

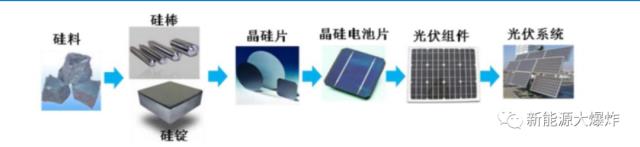

根据中国光伏行业协会最新公布的数据:2018年1~6月,我国多晶硅产量14.3万吨,同比增长20%以上;硅片产量50GW同比增长28.2%;电池片产量39GW,同比增长21.9%;组建产量42GW,同比增长20%。

另据国家发改委能源研究所的统计,今年上半年,光伏发电共新增装机2430万千瓦(累计1.545亿千瓦),与去年同期几乎持平。不过,上半年高速增长的基础基本集中在前五个月,“531新政”后的6月,整个行业陷入停顿。

提到光伏新政对电站投资商的影响,澜晶实业开发副总裁金虎用到了“休克”一词,“531新政”令企业措手不及,最直接的影响就是全额上网屋顶项目全面停工。“停工是因为公司要重新评估电价调整和补贴变化带来的各项风险。”金虎表示,新政发布后,行业融资难度增大,商业模式也被逼着推倒重来……

“由于光伏电站属于优质资产,原先一些可做可不做的电站项目都拿来开发,但现在这样的项目都不做了。”江浙地区一家上市公司的运营负责人告诉笔者,这使得他们每月的电站开发数量由60多个骤降到目前的十几个。

但受影响最大的还是户用型电站。以青岛某屋顶电站为例,对家用光伏电站,国家此前给予0.42元/度(含税)的补贴支持。一个屋顶电站投入4~5万元,但每年可节约电费803元,售电收入2306元/年,获得国家补贴2701元/年,总计年收益5810元,也就是说,6~8年即可收回成本。但新政后,没有了补贴,电站每年收益减少近一半,相应地,电站的成本回收时间也变成了12~16年。这让市场迅速冷了下来。

影响迅速向上游波及。据中国光伏行业协会副理事长兼秘书长王勃华介绍,“531”后,国内超过10家硅料企业停产检修。据初步统计,6月份国内多晶硅产量仅1.9万吨,环比减少了25.5%。与此同时,为了争夺骤然缩小的市场,多晶硅、硅片、电池片以及组件等光伏制造全产业链掀起降价潮。其中多晶硅价格从5月份的超过12万元/吨,到7月份已跌破9万/吨,而组件价格甚至跌破2元/W。

这股寒流还影响了产业链周边的设备制造企业。一位切片机制造企业的负责人表示,“531新政”后,他们的切片机订单也遭遇冰封。

就目前的形势来看,补贴退坡已是大势所趋。“国家调控光伏规模发展的政策思路不会改变,补贴退坡也是必然。之前高歌猛进、烈火烹油的发展模式已然难以为继。”王勃华表示。“总体来看,当前政策的调整主要围绕的是光伏行业的高质量发展,追求的是质量和效率的提升,主要目的还是为了引导产业走上高质量发展道路”。“中国光伏的产业基本面是好的,未来的发展潜力仍然巨大”。

而且此次新政严控光伏新增规模也并非一刀切,普通电站项目也并非完全不能做了,只是要花更多的心血去筛选。天合光能副总裁张兵就对媒体表示,目前我国有12个省市提供地方性补贴,个别地区省、市、县补贴叠加最高可达0.75元/千瓦时,仍可以开展户用光伏项目。比如北上广深和江浙地区都仍有补贴政策。像这种地区光照好,补贴政策和融资政策都不错的小型工商业项目,仍受到电站开发商的青睐。

“国外投资机构仍然十分看好中国的光伏产业。”新能源财经分析师刘雨菁肯定地表示。

市场下滑已成定局

今年下半年中国光伏市场明显下滑已成行业共识。

王勃华表示,预计2018年中国新增光伏装机规模为35GW,比此前行业预期的45GW规模少了10GW。而2017年我国光伏发电新增装机容量则达到53GW。

至于上游企业,行业预测2018年硅片、电池、组件环节平均产能利用率有可能下滑至66.5%、57.8%和47.6%。若计算2018年各环节新增产能,并考虑2018年上半年较高的行业产能利用率的话,则下半年的行业产能利用率将更低。

这种全面下滑,使得相关企业下半年的盈利形势更为严峻,不但终端产品价格快速下滑,受国家安全、环保政策以及下游市场的高品质产品需求等影响,多晶硅、玻璃、铝边框等原料成本还将持续上涨。

值得注意的是,早在市场形势一片大好的2017年,在国内20家光伏上市企业中,已有11家利润出现下滑;2018年一季度又有13家光伏企业利润率较2017年下滑,特别是组件企业利润率已降至1%以下,协鑫集成(002506)、航天机电(600151)等部分企业还出现了亏损。在这种状况下,利润空间的进一步收窄,可能会使一些仅聚焦于国内的中小型光伏企业面临停产甚至破产的窘境。

除了盈利压力,下半年光伏企业的融资压力也将加大。据分析,一方面,面对一些光伏企业可能出现的停产和破产风险,金融机构可能会下调光伏行业信用评级,使其债券融资难度加大。6月以来,兴业太阳、珈伟股份(300317)、正泰电器(601877)等企业出售旗下光伏电站的行为,已经侧面证实了这种风险的存在。

不过,王勃华也表示,从长远来看,国内光伏市场容量依然不小,应继续对国内市场充满信心。

至于国外市场,不少业内人士仍持乐观态度。“目前光伏产品出口市场的集中度不断降低,呈现出新兴市场遍地开花的局面。这使得中国光伏并不容易受到某一国政策波动的影响。”王勃华的观点在行业内颇具代表性。

中国光伏行业协会的数据也显示,今年的1~5月份,澳大利亚、墨西哥、巴西、阿联酋、乌克兰等新兴市场迅速崛起,分别占到了13.3%、9%、5.5%、4.1%和2.8%。而印度和日本的市场份额降到三成,比去年同期缩小了一半。海外新兴市场的扩大,还拉动了出口需求。2018年1~5月,太阳能电池片和组件出口总额55.13亿美元,同比增加21.2%。

目前,国内光伏行业普遍看好国外的光伏市场前景:欧洲正在全力冲刺其2020年的可再生能源发展目标,今年新增装机大概为8~9GW;拉美的墨西哥、巴西、智利、阿根廷几个大市场也在快速增长;在光照较好的地中海和非洲地区,光伏以绝对的成本优势在度电成本上更具竞争力。前者装机规模基本稳定在每年5GW到10GW之间;而后者,撒哈拉以南非洲大陆是一个分布式非常蓬勃的市场,都值得密切关注。

刘雨菁预计,今年全球光伏新增装机约为95~107GW。

企业自救

目前,光伏行业不少骨干企业都加大了对海外市场的开拓力度。以晶科为例,新政发布之后一个多月内,该公司连续签下了多个海外市场订单,包含了刚果、墨西哥、泰国、秘鲁、加拿大、瑞士、澳大利亚等。协鑫集成也通过积极开拓海外市场,使公司7、8月份订单趋于满产,目前其海外市场销售比例已由2017年上半年的14%提升至目前的50%左右。

天合光能也在加速布局东南亚和拉美。6月,其首个10千瓦Trinahome项目在印度棉针织品重镇蒂鲁巴落成,拉开了天合家用光伏解决方案走向海外市场的序幕;除此之外,迪拜、印度、墨西哥、巴西都是其目前重点发力的市场。

不过也有业内专家提醒,目前的海外光伏投资热潮,市场风险正在加大。如海外EPC市场环境竞争日趋激烈,体现在EPC承包价格、独立发电商(IPP)上网电价越来越低,工期越来越短。如果独立发电商的电价低,其成本会被转移到承包商和组件企业上,使得产品利润空间越来越小。另外境外投资项目交易模式、交易文件复杂,一些EPC企业自身负债率高、融资能力不足,缺乏海外投融资人才,这些都值得中国光伏企业警惕。

另外,通过降本增效千方百计降低度电成本,也是众多光伏企业谋求市场突围的一个共同选择。目前业内普遍认为,分布式光伏电站是未来新增装机的主力,而在巨大的补贴退坡压力下,未来分布式光伏发展将逐步由“补贴驱动”发展为“配额驱动”,最终过渡到“完全市场驱动”。

目前整条光伏产业链都在保质量和降成本上下功夫。在组件产品方面,双玻和半片新型产品产量大增。具有30年使用周期、衰减更少的双玻组件,开始受到业内主流企业的关注和认可,继晶澳、无锡尚德、东方日升(300118)等企业实现量产之后,晶科、乐叶、英利等企业也纷纷将其列入了未来的生产计划。同时,一些企业也在推广半片组件等高效产品。以晶科推出的猎豹系列组件为例,猎豹半片产品将每瓦度电成本降到了6.98美分,从而使投资回报率更是能达到9.35%。而在电池片方面,PEAC、N型、HIT等产业化应用速度均超预期;MBB、双面技术发展速度也在加快。

对此,王勃华也表示,光伏企业应苦练内功,从拼规模、拼速度、拼价格转向拼质量、拼技术、拼效益,从粗放式发展转向精细化发展,推进平价上网早日实现。