7月底,印度财政部正式对针对光伏的保障措施调查作出裁决,将对中国、马来西亚及发达国家进入该国的太阳能光伏产品(包括晶体硅电池及组件和薄膜电池及组件)征收保障措施税。

(来源:微信公众号“志象网”ID:passagegroup 作者:邵世明)

根据《印度时报》的报道,印度使用的太阳能电池和组件中,有90%系从中国、马来西亚等国进口。

这项保护税将为期两年,第一年(2018年7月30日-2019年7月29日)的税率为25%,第二年的上半年税率为20%、下半年为15%。

但最近的消息显示,印度的保障税导致组件采购价格过高,印度太阳能公司取消了3GW招标项目中的2.4GW。

印度政府增加保障税,一方面提升了关税收入,但另一方面也推高了其国内组件售价。印度今年的装机任务恐难完成。

对目前产能尚难以匹配其装机需求的印度而言,这可谓是一把双刃剑。该保障税只实行两年且税率逐年降低,也实属无奈。

印度是中国光伏产品最大的海外出口市场,近年以来,颇受中国光伏企业看重。数据显示,2017年中国出口到印度的光伏组件总量达到9.46GW(1GW=1000MW),占出口总量的25%左右。

8月份,印度几家能源公司就拜访了中国光伏重镇无锡,试图拜山门找到有技术、产品、成本优势的中国合作伙伴。

印度的保障性税收,会收缩中国厂商在印度光伏市场的大奶酪吗?

第一大海外市场

印度是中国光伏组件出口的第一大市场。海关出口数据显示,2017年1-12月中国累计出口组件约37.9GW,其中出口印度的组件总量为9.46GW,占出口总量的24.96%。

作为全球光伏投资最热的项目地区之一,印度地处热带和亚热带地区,靠近赤道,日照时间充足。其平均日照量在全球前20大经济体中位列第一,每年大约有3000小时的太阳辐射,相当于5000万亿千瓦时的规模。

自2013年光伏产业持续回暖后,中国光伏企业走在了世界前列。受国内市场影响,尤其是“630”、“930”等抢装潮的闲置,光伏生产商们继续通过开拓海外市场,增加销售渠道来平衡国内市场的需求波动。此时,选择进军印度是一个非常合适的选择。

一拍即合的是,2014年印度总理莫迪提出了100GW光伏计划,即到2022年,印度要实现100GW的太阳能装机容量。根据印度本土的产能状况,要想完成光伏计划,必然有一部分光伏组件要依赖进口。

自2016年开始,中国厂商在印度市场的曝光率明显增加。印度知名分析机构Bridge To India发布的《印度太阳能地图(2016年)》显示,2016年印度前10家组件供应商中,有8家来自中国,分别是阿特斯、天合、晶澳、协鑫集成、比亚迪、昱辉、正泰和中利腾晖。

当年印度市场出货量排名前三的企业是阿特斯、天合和FirstSolar。2015年开始大力开拓印度市场的五家中国企业,晶澳、协鑫、比亚迪、中利腾晖和东方日升的市场占有率总和提升到了22%。逆变器方面,中国企业如特变电工、阳光电源和华为均位列前十。

这相较于2015年只有4家中国组件供应商,是一个华丽的飞跃。

在2016年时,为鼓励中国光伏企业积极入驻产业园,中印政府还有更进一步的举措:设立专门的以新能源领域为主题的高层工业园区,印度政府给予优先支持政策,提供土地等配套条件,在工业园区内消除对中国企业的歧视性待遇;中国政府以境外经贸合作区模式给予支持。

据统计,2017年印度光伏装机量约70%采用的是中国厂商出口的组件产品。

根据Bridge To India的《印度太阳能地图(2017年)》,2017年印度市场前10家组件供应商有7家来自中国,分别是阿特斯、晶澳、天合光能、东方日升、协鑫、晶科、中利腾晖。

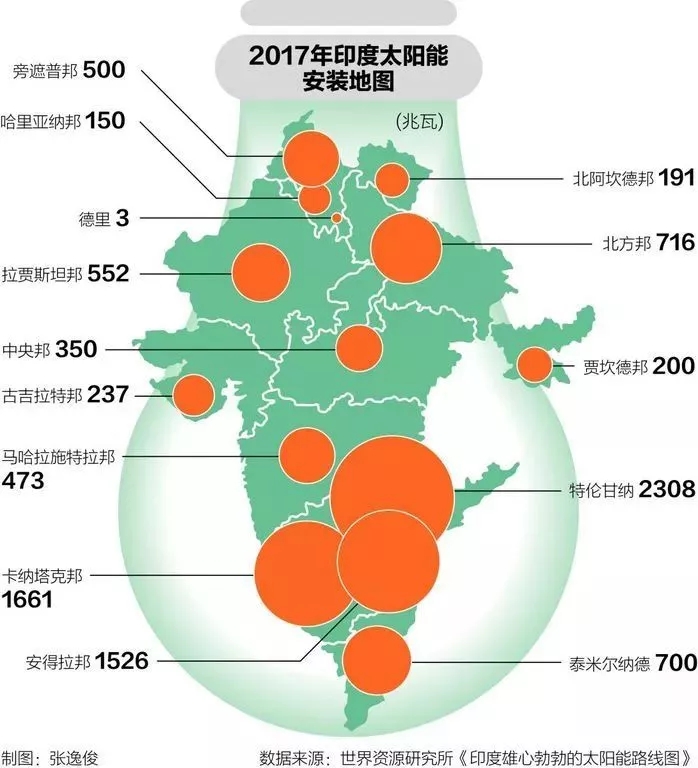

在印度完成2017年的预定目标后,光伏装机量从2016年的约5GW增长至9GW。印度由此一举超过日本,成为仅次于中国和美国的世界第三大光伏市场,同时也成为中国最重要的海外光伏市场。

2018年,中国光伏产业的日子并不好过。5月31日,中国发改委、财政部、国家能源局三部委联合发布了《关于2018年光伏发电有关事项的通知》,称将更严控光伏产业的规模及其指标,同时下调新投运的光伏电站标杆电价和分布式度电的补贴价格。

两个月之后,最大的海外市场印度又横生枝节,这或许意味着在高歌猛进多年后,中国的光伏产业已经走到了“拐点”。

双反,一直在路上

和7月份印度财政部裁决相关的保障措施调查,实际上肇始于2017年底。今年1月5日印度商工部下设外贸总局(DGTR)已就反倾销调查做出初裁,建议财政部对进口太阳能光伏电池和组件征收70%的临时性保障关税,为期200天。

当时,以印度亿万富翁高塔姆•阿达尼为首的一批印度太阳能电池板制造商正呼吁印度政府对进口自中国、马来西亚及较发达经济体的太阳能电池征税。

但该提议也引起一些印度太阳能发电开发商的愤怒。印度太阳能电池制造商IB Solar的董事阿比纳夫马哈詹(Abhinav Mahajan)就表示:“征收这种关税就是杀了我们。”

过去两年,从中国进口的太阳能电池板的价格不断下降,使得印度企业能大幅削减建新太阳能电场的成本。印度较小的太阳能发电开发商警告称,此举直将直接增加他们的生产成本,可能会使印度快速发展的太阳能发电产业陷入停滞。

事实上,这已非中国第一次遭遇印度光伏产品反倾销调查。出于“保护国内产业的目的”,印度曾多次对进口太阳能电池和组件进行反倾销调查,只是最终并未执行。

早在2012年底,印度反倾销局就已经开始对中国太阳能电池进行反倾销立案调查。

根据中国商务部2012年11月28日的消息,印度反倾销局当时宣布,根据印度太阳能生产商协会的申请,决定对来自中国大陆、中国台北、马来西亚和美国的太阳能电池进行反倾销立案调查。

有业内人士认为,彼时印度是跟风欧美,才对中国采取“双反”调查。

但2014年,印度政府再度宣称,将对进口自中国、美国和马来西亚的太阳能电池板征收反倾销税,则直接打击了中国光伏出口印度的业务。

那一次中国光伏企业承受的反倾销税最高,达0.81美元/瓦,约为5.0513元人民币/瓦。而当时中国向印度出口的太阳能电池板价格约为0.6美元/瓦,反倾销税是太阳能电池板本身价格的1.35倍,这意味着中国太阳能电池板的价格优势荡然无存。

2015年9月,印度太阳能电池制造商也曾要求政府对进口太阳能电池展开反倾销调查。

之后的2017年7月,印度工商部反垄断总局应印度太阳能制造商协会申诉,宣布对自中国大陆、台湾地区以及马来对进口自中国和马来西亚的太阳能电池的反倾销调查。但2018年3月23日,印度商工部又发布公告,决定终止对中国、中国台湾、马来西亚光伏产品的反倾销调查。

要有电,要有光

能源不足、电力短缺是印度经济发展的痼疾之一。据世界银行报告,电力短缺给印度经济带来的损失相当于印度GDP的7%左右。

早在2014年,莫迪就承诺实现印度所有家庭通电,然而截至2017年下半年,在印度近13亿人口中,依然有大约3亿人无法正常用电,占其总人口的23%左右。在全球所有尚未通电的人口数量中,印度独占四分之一。可以说,印度未通电人数乃全球之最。

根据有关部门的测算, 印度2015年的电力缺口峰值为2.6%, 到2022年,印度电力缺口或将增加至5.6%。例如在印度人口最多的城市孟买,预计到2021年需求量将达到4350MW,而2017年该城市的电力供应总量仅为为3416MW。

为了改善严峻的电力短缺形势,缓解来自国际社会的节能减排的压力和治理国内严重的空气污染,大力发展新能源、提高清洁能源比重已是印度促进电力发展的必要选择。印度的太阳能市场的需求潜力异常巨大。

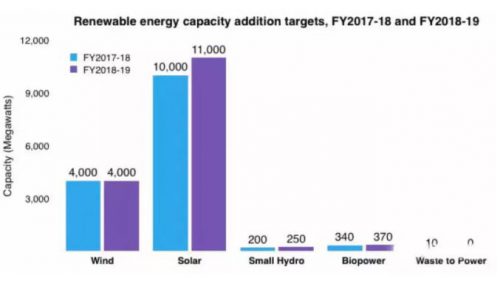

其中,新增风电装机容量目标保持在4GW,新增光伏装机容量目标为11GW,包括1GW屋顶光伏和10GW大型地面电站。

到底伤了谁?

此前,中国组件是印度市场最大的供货商,但到2018年5月,中国组件出口印度数量只有约3.1GW,与2017年同期相比减少了约33%。

到2022年实现100GW太阳能装机容量,折合到每年,印度光伏组件需求都将增长10GW左右。

在征收光伏行业保障措施税后,印度2018年的装机量下降到8.5-9.6GW之间。而印度本土的自有产能在电池片端约为2.5GW,即使按照预估的印度最低安装量计算,也将有6GW的缺口。即使考虑越南、泰国等未受保障措施影响的区域,仍是杯水车薪。

这个庞大的缺口,有且只有中国的产能才能填补。

有分析认为,无论是出于保护印度本国的太阳能企业,还是对其他进口国相关领域的打压,印度的这一做法都过于激进。

莫迪极力主张的印度“世界工厂”计划是印度制造的一个口号,然而,这一口号是建立在印度丰富廉价的资源基础上的,其中电力就是重要的一项。仅依靠印度本土光伏企业现有的资金、生产、技术实力,很难实现印度“世界工厂”的宏伟蓝图。

因此有专家表示,印度有三个层面的意图:削弱中国组件商竞争力,维护本土光伏制造商,最终目的是逼迫中国企业到印度投资建厂。

实际上,就在7月27日,中国光伏企业阳光电源股份有限公司在班加罗尔投资设立的光伏逆变器工厂正式投产。该厂投资总额550万美元,设计年产能为3GW。

业内人士指出,随着印度市场进一步发展,在印度开设工厂将成为中国光伏企业发展的新趋势。