在市场催化、技术迭代、政府扶持的背景下,我国光伏行业快速成长,其中一个重要趋势是持续的产能扩张。据了解,2017年扩产的项目有26个,2018年扩产势头不减。受“531”光伏新政影响,在规模收紧的背景下,企业频扩产能的同时,行业中“产能过剩”的警报不绝于耳,产能的持续扩张将激增新一轮过剩风险。

2018年下半年,光伏领跑者项目、光伏扶贫项目、无需国补项目将成为光伏行业主力军。当前,一直被称为“狼来了”的“产能过剩”是“真来了”吗?我国光伏行业硅料、硅片、电池片、组件产能规模有多大?2018年光伏产品需求量将是多少?产能利用率水平如何?国际能源网/光伏头条进行数据统计并分析。

一、各地区主要企业产能分布

经统计发现,我国光伏产品主要产能分布特点如下:

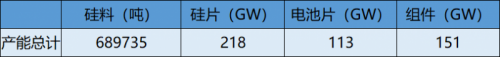

总产能如下:

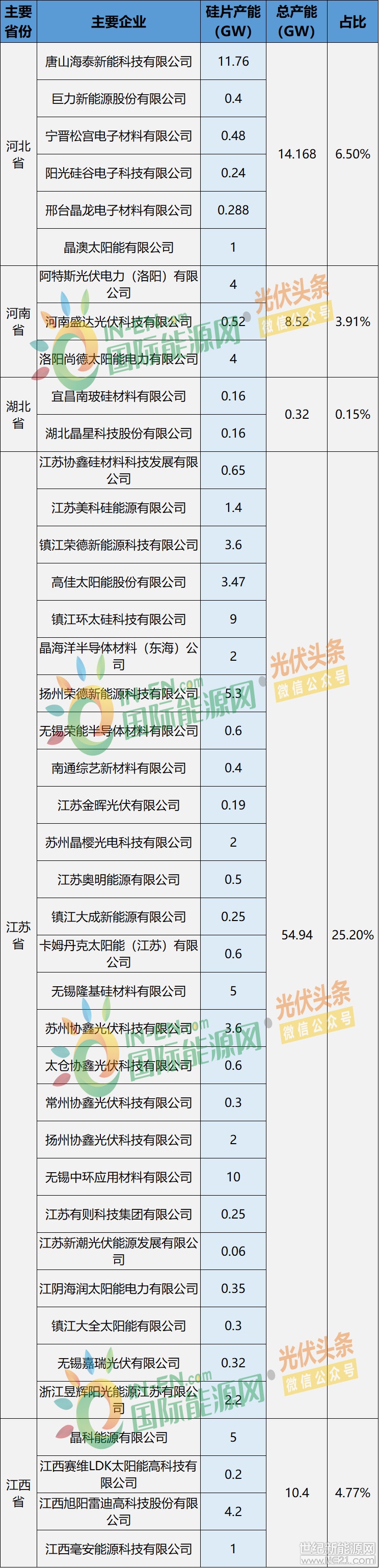

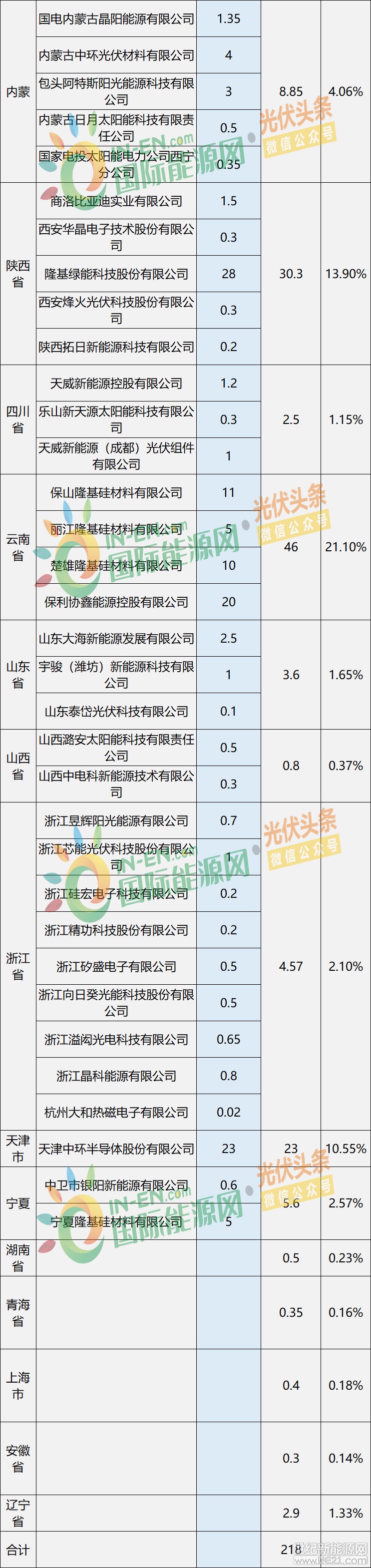

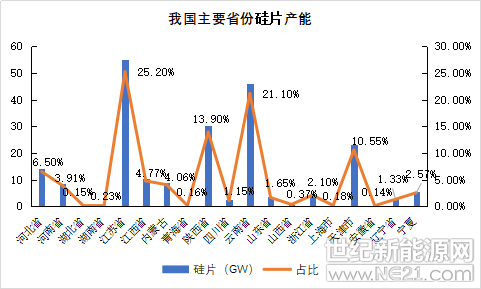

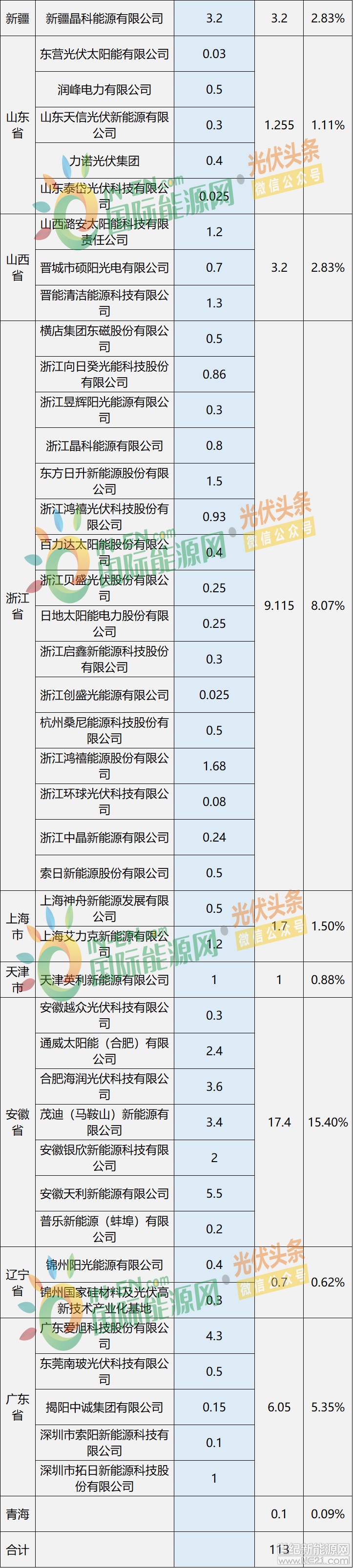

2、硅片产能:江苏省居首,约55GW,占比高达25.2%;其次为云南省,约46GW,占比达21%。

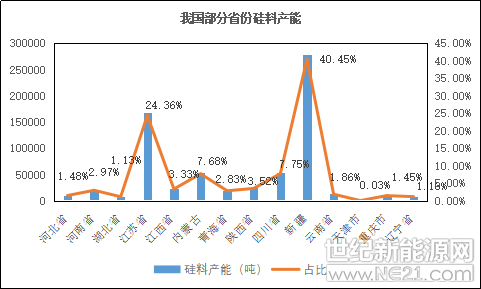

3、硅料产能:新疆产能居首,约279000吨,占比高达40.5%;其次为江苏省,168000吨,占比达25%。

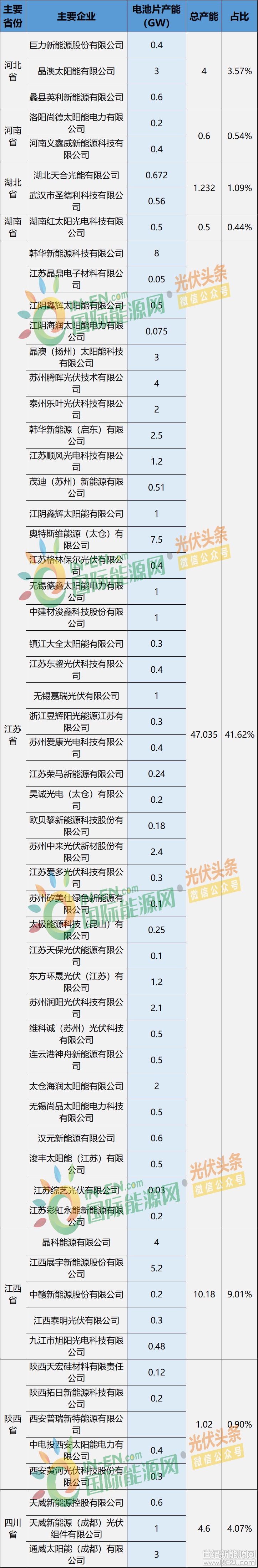

4、电池片产能:,江苏省居首,约47GW,占比约42%;其次为安徽省,约17GW,占比约15%。

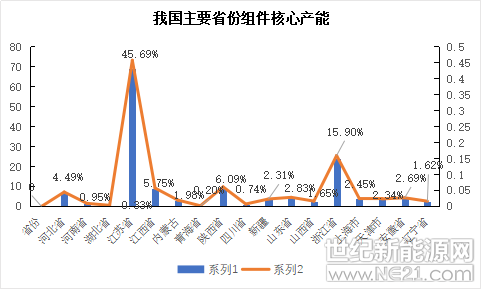

5、组件产能:江苏省居首,约70GW,占比高达46%;其次为浙江省,约25GW,占比达16%。

1、 主要省份主要企业硅料产能

②由于有少部分产能较少的省份和企业未列入“主要省份”和“主要企业”栏,但是总产能中已将其包含在内。

2、主要省份主要企业硅片产能

②由于有少部分产能较少的省份和企业未列入“主要省份”和“主要企业”栏,但是总产能中已将其包含在内。

3、主要省份主要企业电池片产能

②由于有少部分产能较少的省份和企业未列入“主要省份”和“主要企业”栏,但是总产能中已将其包含在内。

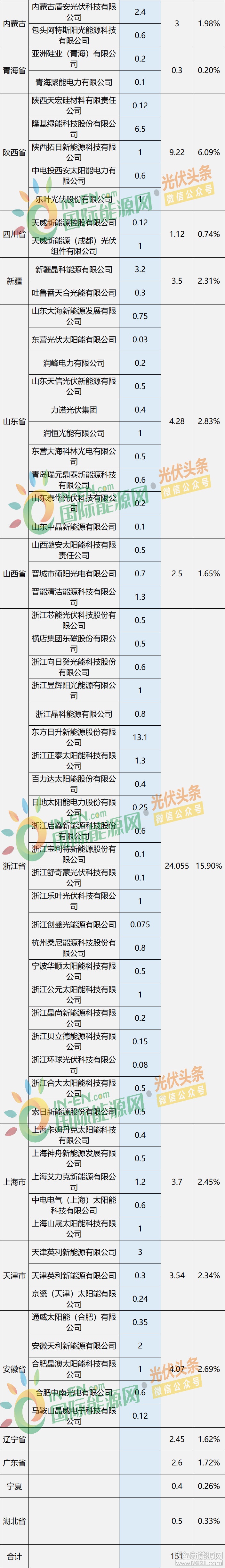

4、主要省份主要企业组件产能

②由于有少部分产能较少的省份和企业未列入“主要省份”和“主要企业”栏,但是总产能中已将其包含在内。

二、 产能扩张逻辑

在“5·31新政”发布之前,多家光伏上市企业发布了产能扩张计划。主要企业扩产计划如下表所示:

1、疯狂市场催化。此前,疯涨的光伏行情加速了光伏企业的扩产欲望。我国光伏发电新增装机连续5年全球第一,累计装机规模连续3年位居全球第一,“十二五”期间年均装机增长率超过50%,进入“十三五”时期,光伏发电建设速度进一步加快,年平均装机增长率75%,2016年新增并网装机容量3424万千瓦,2017年新增并网装机容量5306万千瓦。截至2017年底,全国光伏发电累计并网装机容量达到1.3亿千瓦。截至2018年4月底,装机已超过1.4亿千瓦。

国家能源局统计数据显示,2017年中国光伏发电新增装机53.06GW,其中,光伏电站33.62GW,同比增长11%;分布式光伏19.44GW,同比增长3.7倍。截至2017年12月底,全国光伏发电累计装机达到130.25GW,其中光伏电站100.59GW,分布式光伏29.66GW。装机量大增的同时,光伏产品产量大增。数据显示,2017年,我国多晶硅产量24.2万吨,同比增长24.7%;硅片产量87GW,同比增长34.3%;电池片产量68GW,同比增长33.3%;组件产量76GW,同比增长31.7%。光伏产业链各环节生产规模全球占比均超过50%,继续保持全球首位。

2、产业链各环节技术迭代,已经形成具备竞争力的完整光伏产业链。光伏全产业链各环节新增及技改产能在2018年将逐步释放。多晶硅片企业通过金刚线技改不断扩大产能;电池片企业纷纷通过黑硅技术、PERC技术、N型电池技术等进行技改,提升电池产能,高效电池产能在增大;随着双面组件技术爆发,MBB量产,双玻、半片出货大增,组件企业加速对生产线自动化、智能化改造,生产能力不断提升,有效产能逐步扩大。

近年来,我国光伏产业已经由“两头在外”的典型世界加工基地,逐步转变成为全产业链全球光伏发展创新制造基地。光伏技术水平和产量质量不断提高,2017年国内组件产量达7500万千瓦,占全球的71%,不断突破高效电池转换效率的世界纪录,2017年全球前10强光伏组件企业中我国占据了8个,国际竞争力明显提升。

技术迭代升级的同时,有专家认为,创新能力不足是产能扩张从而引起产能过剩的核心问题,光伏技术的进步比较缓和,不能有效对原有产能形成替代从而淘汰旧产能。

3、政府重点扶持。光伏产业投入大、用工多,既能创造GDP,又能带动就业。许多地方政府纷纷将光伏作为重点产业来发展。近年来,光伏产业相关法规政策不断完善,适应光伏发展的市场环境不断优化。《可再生能源法》颁布实施,特别是2013年7月国务院发布国发〔2013〕24号文以来,我国相继出台了一系列促进光伏产业健康发展的政策措施,仅国家发展改革委、财政部、工信部、国家能源局、国土资源部等相关部门支持和规范光伏行业发展的政策性文件就近100个,范围涵盖产品制造、市场应用、财税、价格、补贴、土地管理等产业发展的各个相关方面,迅速地营造出有利于产业发展的互补配套的政策环境。与此同时,地方政府也相继出台了支持光伏发电发展的相关政策措施。

4、规模经济效应。光伏制造业存在典型的规模经济效应,只有不断扩大规模才能有效降低成本,即企业的成本随规模增大而减少,以此提高企业的利润率。同时,企业本身有进一步扩大产能和市场占有率从而挤压竞争对手的意愿,这也会导致产能不断扩张。

5、新兴市场异军突起。海外新兴市场及“一带一路”沿线城市逐步进入国内光伏企业的视线,“走出去”战略有了新的发展。企业开始拓展新技术产能、研发低本高效产品,力争光伏早日平价上网。

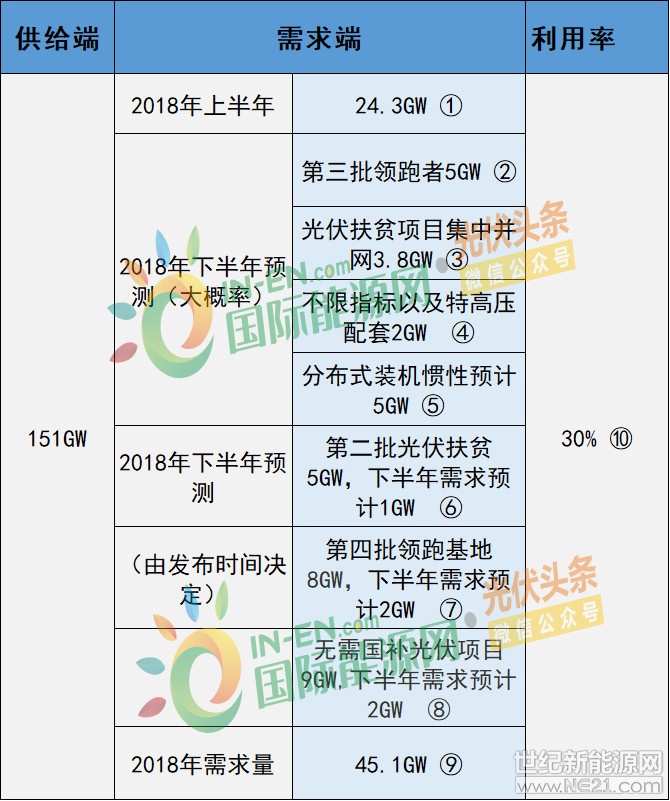

三、2018年光伏产能供需

目前全国有超过20GW已经备案但是并未并网装机的分布式项目,分布式装机惯性预计5GW。如果下半年启动“十三五”第二批光伏扶贫计划,预计2018年内光伏设备需求量为1GW。如果下半年启动第四批领跑基地,预计2018年内光伏设备需求量为2GW。详细分析如下:

①24.3GW:国家能源局数据显示,2018年上半年,我国光伏发电新增装机2430.6万千瓦。

②5GW:虽然有少部分项目在今年上半年开工,但第三批应用领跑者项目多集中于今年下半年装机并网,故将5GW规模预算为今年下半年需求量。

③3.8GW:第一批光伏扶贫项目总规模约4.2GW,除去今年上半年已经并网的部分,约有3.8GW为今年下半年的需求量。

④2GW:全国有约七个地区不限项目指标,加上一些特高压电网配套项目,总量预估接近2GW。

⑤5GW:目前全国有超过20GW已经备案但是并未并网装机的分布式项目,分布式装机惯性预计5GW。

⑥1GW:如果下半年启动“十三五”第二批光伏扶贫计划,预计2018年内光伏设备需求量为1GW。

⑦2GW:如果下半年启动第四批领跑基地,预计2018年内光伏设备需求量为2GW。

⑧2GW:国家能源局近期正在拟组织一批无补贴光伏示范项目建设。去补贴项目将于2018年10月前后开始申报,2019年3月前后开工,2019年9月30日前或者12月30日前并网发电。每个申报省份的项目规模大约在300-500MW左右。如果下半年无补贴光伏示范项目下发,预计2018年内光伏设备需求量为2GW。

⑨45.1GW:2018年需求量预测45.1GW。

⑩30%:光伏产品需求量在企业总产能中的占比约为30%。