近日,以“多能互补”为主题的第十二届中国新能源国际高峰论坛(NEX2018)在北京·国家会议中心隆重召开。在储能分论坛上,彭博新能源财经行业分析师李岱昕以“国际储能市场状况及案例分析”为主题发表演讲。

以下为演讲主要内容:

一、国际储能市场发展状况

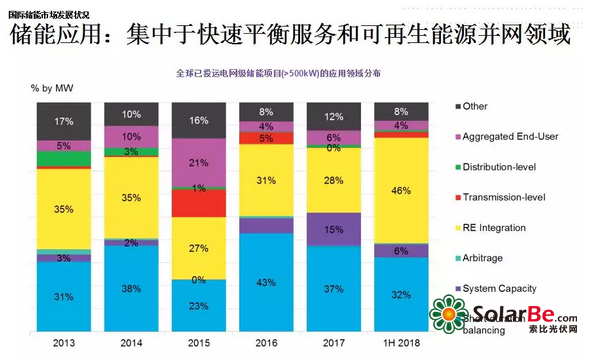

根据彭博新能源财经今年8月份最新发布的半年报告,2018上半年全球新增投运的储能项目是207MW,新宣布的项目已经超过3GW。回顾2013年,其实在过去的几年中调频(短中期平衡服务)始终是储能应用最主要的一个领域,这个主要的原因首先得益于这个领域更契合储能快速响应、快速调节的资源特性以及储能的优良特性,在高价值回报的细分市场中,更容易得到实现。在2017年之前,储能最主要的应用领域之一是快速平衡服务,但是在上半年情况略微出现了一点不同,可再生能源并网首次超过快速平衡服务,成为了储能应用占比最大的一个领域。

在于今年上半年韩国市场对于可再生能源储能项目的一个强有力的补贴支持,带动韩国可再生能源领域储能项目的快速增长。趋势性的特点则是储能应用在可再生能源领域的一个经济性更好的体现:一方面是储能本身成本的降低;另外一方面,应用在可再生能源的战场能够很好的帮助储能项目降低开发和项目整个运营的成本。但今年上半年的趋势是否是彻底转折性的,表明储能的能量型应用已经超过了功率型应用成为了主导,还需要再进一步的观望。

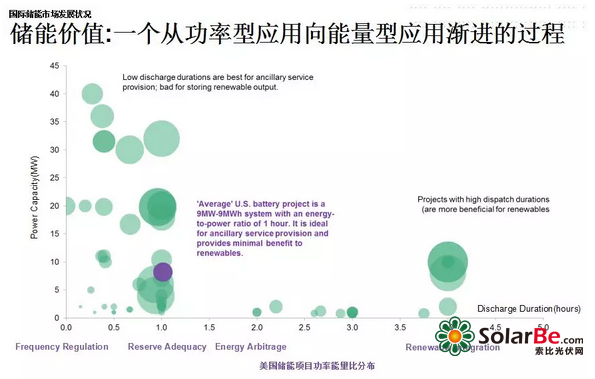

上图为美国储能项目的一个功率能量的比率分布图。从这个图中可以明显看出,目前的储能项目大部分还是集中在1小时以内的范围内,所以大部分还用在快速平衡服务中。随着美国光储PPA项目的增多,在能量端4小时左右的系统也开始增多,未来随着储能应用在能量型应用中更广泛,期望中间这个区域会有更多的储能应用其中,发挥它的能量套利或者是容量服务中的一些应用价值。

锂离子电池现在已经占了压倒性的趋势。其实中国跟全球略微有点不同的是,中国的技术其实是多样性更强的,尤其是在今年以前,像液流电池、铅碳电池、压缩空气,都在储能领域寻找它的一个应用空间,但是随着锂电池对动力电池行业格局的一个从供不应求到供过于求的一个转变,我们也看到中国储能技术的分布也是跟全球储能的技术分布越来越趋同和一致。所以锂电池还是会长期占据一个最大的份额。

既然锂电池占据最大的份额,从调研的结果来看,储能项目的整个开发成本的分布是非常宽的一个范围,对于中国的储能项目来说,其实成本往往在占据这个区间的一个下半段,特别是在今年韩国储能项目激增导致LG、三星专注于韩国市场之后,在海外市场变的越来越供不应求,导致整个电池系统成本和储能成本海外市场的上升,所以希望国内的电池企业能够有机会走出去,参与国际的市场。

对比4小时系统和0.5小时系统,4小时的系统中电池在整个项目开发成本中的占比是要大的,是要占到56%的比例,而0.5小时其实只有39%的比例。虽然占比高,单位KWh的成本来说,4小时系统的电池成本反而更低,这更多是由于功率型的应用,对于电池的倍率性能、循环寿命要求更高,所以导致电池成本会有一个上升。同时另外一方面,从整个项目的开发成本来看,功率性的调节,因为它对于工矿和一些能量管理要求更高,所以整个的系统成本都要远高于能量储能系统的应用。但是从长期来看,储能的电池成本和电动汽车的电池成本会有一个趋同的趋势,储能的其他部件,包括开发成本未来更多的走势是要靠规模效应和经验积累带动它的成本下降,这是成本的情况。

在储能市场目前在快速发展的过程中,经过分析,可以明显的感觉到储能市场的收购案例正在快速的增多,特别是像光伏巨头、工业巨头、公共事业公司都想迫切的进入储能市场,为他们的客户提供更加多元的产品和服务。在进入市场中,除了自己开发储能业务,更多的会选择收购现有的优质的储能系统集成商,以此快速布局它的储能业务。所以可以看到一个明显的趋势,特别是在海外市场,市场上优质的独立的储能系统集成商已经不多了,大部分已经被这些工业巨头们纳入麾下,成为它业务的一个部分。其实对于储能系统集成商来说,栖息于这个工业巨头之下,也是一个双赢的选择,从目前来看,一方面,它们可以依靠工业巨头强有力的资金保障,减轻它现金流的压力;另外一方面,通过这些国际巨头成熟的销售渠道,也是更好的帮助他开拓海外市场,推出更优质的一个储能产品。

二、典型市场和项目案例分析

1快速平衡服务: 先发者享优势

首先,快速平衡服务领域的一个应用特点就是先发者享优势,先进入者往往是红利最多,后进入者的机会较少。

美国PJM区域市场。PJM市场的调频其实是起始于2012年的755法案之后,为了响应要求RSO建立以效果付费机制,PJM专门制定了两种信号,分别是RegA和RegD调频信号,RegD是专门针对这种高功率,爬坡性能的系统,特别是这种电池系统制定的一种信号机制。所以在RegD信号创立之后,市场储能项目的规模在快速增长,到2016年达到了一个顶峰。

但与此同时,优质资源的快速进入也是导致这个市场服务价格的快速下降,相当于供给端多了,市场的价格在2014年达到最高点之后,开始不断走低。根据我们美国市场的分析师的统计,PJM市场截止到2017年8月份,已投运的储能项目规模是285MW,已经超过了它最高的储能调节的需求量,226MW,实际上这已经是一个储能饱和的市场,新进入者想要寻找机会的空间已经不多。更加令PJM雪上加霜的是它规则的一个调整,2017年初期,PJM为了系统稳定的考虑,调整了它的市场规则,把原来15分钟的能量平衡的需求调整到30分钟,原来按照15分钟去配置的系统,现在不得不去适应新的规则,很多系统的选择是降功率运行。从新的信号可以看出,爬坡率增大,它的整个斜率增大,范围也大了,所以对于电池的倍率性能和冲画面深度要求更高,不仅会损害原有电池的一个运行工况,另外也使得电池按照性能表现的得分降低,也进一步降低了一个项目的收益,这是PJM。

另一个典型的电力市场——英国,主要是参与三种服务,获取多重收益。首先是先进调频,就是一秒钟响应的调频服务,另外是六秒钟响应的服务,还有它的容量市场,不管怎么样的格局,从未来看,FFR始终是收益占比最大的一个领域,但这个市场的问题是价格波动很大,合约期很短,所以它的收益不确定性也是最强的。另外两个领域是可以签订长期的合约,这也保证了项目更容易去融资,是一个相对稳定,但收益并不是很高的一个应用领域。

但今年上半年英国储能市场也遇到了一定的问题,曾经大家比较关注的201MW的招标计划,这是专门针对电池,但是一次性的招标计划,过去了,就再也不会出现了。另外一方面,它的FFR收益占比最大,但它的价格在持续下降,所以导致英国整个调频的收益也面临着一定的挑战。但好处是英国电网的调频产品在持续更新和持续推出的。所以最新看到的是英国已经推出了新的调频产品。

另外一块是容量市场的应用。去年英国容量市场竞标的价格创出了新的低位;另外一方面,它的市场规则也降低了,特别是高功率,就是短周期储能系统,就是储能实际可以参与容量市场实际规模会打折扣。所以可以看到,在英国容量市场,储能只能是作为一个附加的收益来源,而不能作为主要的收益渠道。

2可再生能源并网:电池成本下降是核心驱动力

美国光储PPA的案例。彭博新能源在美国光伏的分析师从去年开始就强烈地感觉到,在美国西南部地区,光伏项目配储能的案例越来越多。地方这个地区既不像加州那样有强制性的储能采购计划,也没有储能的补贴,这个地区光储项目增多的原因在哪?我们也专门进行了几个研究工作的分析。首先是得益于它的ITC政策,就是对于光伏投资税收抵免政策,对于储能的一个惠及。这个政策简单说一下,如果与光伏系统配套的储能系统,100%的充电是靠光伏电力来充的,它可以享受到相当于项目投资额30%的投资税收抵免,并且只要充电量在75%以上都可以有一定的税收抵免的优惠。所以大部分光储项目的储能,会选择100%从光伏电力充电。在此基础上构建的PPA协议,可以把光伏项目的经济性在没有ITC的情况下,提前6年实现,并且在现在的情况下,它的LCOE其实是优于新建燃气机组了。如果没有任何的补贴的话,我们也是认为2022年,这个光储项目的LCOE也可以实现低于燃气机组的这么一个水平。

把独立储能项目和与光伏电站配套的储能项目做一个成本结构的对比,发现与光伏项目配套的储能项目成本可以比独立储能项目低39%。这39%中一个大的贡献是ITC;另外一个是由于构建厂址对于储能项目开发成本的一个节省,这个节省也是目前很多风电储能项目或者是其他海外市场储能项目,光储或者是可再生能源+储能比较看重的一块成本的节省。那么从长期来看,ITC是要退坡的,光储项目未来会持续地增加,趋势首先来自于电池成本的下降,其次来自于共建厂址对于项目开发运营成本的节省。还有一个收益,就是在于ITC已经退坡了,储能不需要100%从光伏充电,可以更多的参与电力市场,比如说实现能量市场的套利,比如说构建容量合约,这都是这个项目进一步增加收益的一些渠道,所以可再生能源加储能领域的项目,还会再持续增多,经济性会逐渐变好。

非典型的可再生能源加储能的压力的案例,特斯拉在南澳做的100MW的一个风电厂的储能项目。它虽然建在风电场,但它是单独接入电网的,它并不受风电场任何并网点的制约。它接入电网的收益主要是两个方面,首先是系统稳定性的服务,就是跟南澳政府和当地电网签订的一种容量合约,保证了项目有一个固定的收益;另外一个收益来自于它参与电力市场,我们把参与电力市场的情况拆开来看,它参与电力市场的收益,60%是来自于辅助服务的,这其中包括了调节性的辅助服务和保障系统安全性的辅助服务,另外40%是来自于能量型的收益。但是对于南澳电力市场而言,这么一个100MW快速调节资源的快速加入,也使得这个辅助服务整个支出,就相当于辅助服务整个总成本快速下降73%,也是间接的和其他的调节市场一样出现了一个新特征,就是新进入者的机会已经不多,价格已经被先发者快速的拉下来了。

三、中国储能市场现状及发展探讨

全国新公布的储能项目的规划和分布中,江苏是遥遥领先的,其中统计数据是按照项目的应用价值分的,而不是按照项目的厂址分的。

一方面,电网强势介入对于今年国内储能市场的强有力的推动作用。我们看到电网其实既参与到输配侧,也参与到用户电侧的。输配侧,像在江苏、河南、长沙连续发布的百兆瓦级的招标计划,基本上都是由电网的三产公司作为ITC和投资方,然后吸引了众多的储能系统集成商、电池厂商和逆变器厂商参与其中进行竞标。

另外一方面,在江苏比较明显的,就是电网综合能源服务公司开始与储能项目开发商合作,去参与到用户侧的项目中,帮助项目开发商找项目、减少项目开发成本等等,也是在参与其中的。

今年的热点领域,除了电网参与下的,另外一个就是辅助服务,就是调频。在今年之前,调频市场的参与方只有两个,今年大家感受到有越来越多的厂商参与进来,大家能够真切地感受到这个市场经济性的回报。目前来说,项目主要集中在山西、广东、京津塘和内蒙这几个区域。目前这三个区域其实都已经发布了专门针对调频的市场规则,核心和收益机制,用调频性能×调频深度×调频价格,计算调频的收益。储能的优势在于提高调频性能,就是KD值,然后使这个调频的补偿,项目的补偿能够极大的提高。

但对照前面国外的一系列经验,有几个不确定性因素,首先优质资源的增多,会对调频价格下降带来的拉动作用。可以看到山西的调频价格范围已经出现了下降,未来随着更多调节资源的进入,市场化的机制建立起来之后,这个市场价格是否真正能够按供需走,体现供需增多的趋势,所以这是会对调频直接收益产生影响的因素。

另外一个因素是随着市场参与主体的增多,竞争激烈导致它与火电厂分成比例的不断下降,对于项目收益产生的影响,这些都需要我们直接观望或者是在投资调频储能项目中需要考虑的一些因素。