2022年上半年,虽受到疫情影响,国内光伏实际装机容量比预期要有所下降,但同比仍有增加,上半年中国新增装机量达到30.88GW,同比增长17.9%。受俄乌战争影响,欧盟提高了光伏装机预期,再有上半年美国上调了未来两年装机预期,2022年美国市场全年装机有望从24GW上调至30GW左右,再加上部分新兴市场对新能源需求的增加,整体来看,光伏行业景气度上涨。

2022年上半年,光伏行业各环节生产运行情况

硅料:新增产能在21万吨/年(约82.95GW),产量在40万吨左右(约158GW),除检修外各大厂家基本满负荷运行;

硅片:新增产能56GW/年,产量在153GW,开工率约在71%;

电池片:新增产能77GW/年,产量在151GW,开工率约在81%;

组件:新增产能87.9GW/年,产量在143GW,开工率约在73%;

从扩产量来看,硅料及组件扩产速度相对较快;从产量匹配度来看,硅片、电池片基本按照硅料的产量来调整生产,组件端则相对偏低一些;从开工率来看,硅料仍旧紧缺,硅片及组件产量相对来看为过剩状态。

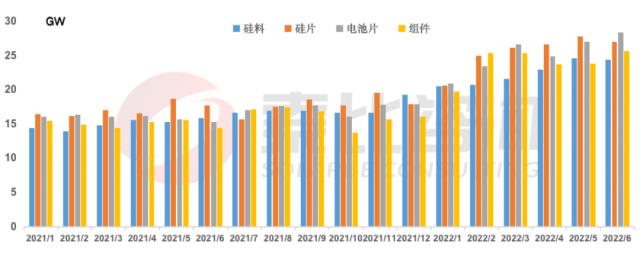

【图1-光伏产业链各环节产量月供给情况】

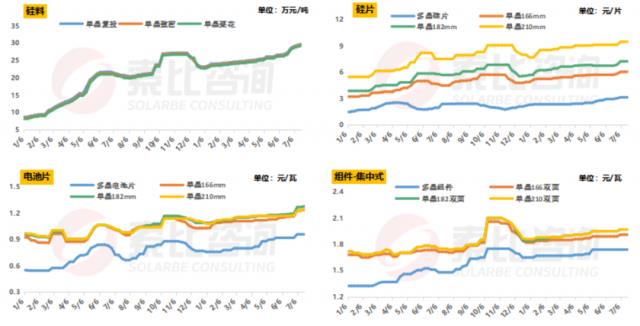

光伏行业各环节价格走势

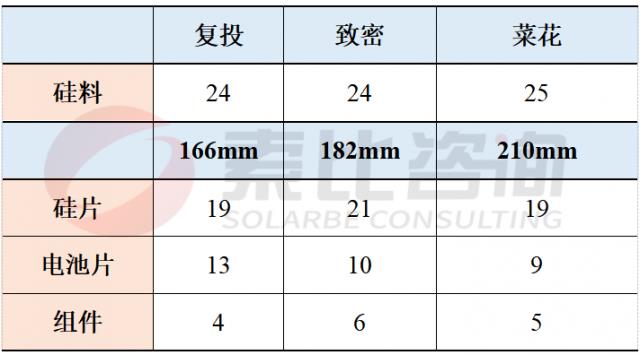

2022年上半年,光伏行业各环节价格持续上涨,其中硅料涨幅最大,经过十多轮上涨后,价格突破28万元/吨,涨幅在24-25%,截止到发稿时,硅料又经历了3轮上涨,目前均价逼近30万元/吨;硅片涨幅次之,硅片受硅料价格上涨影响最大,涨幅达到了19-21%。截止到发稿时,隆基P型硅片166mm及182mm价格分别上涨至6.33元/片及7.54元/片;中环P型硅片166mm、182mm及210mm价格分别上涨到6.26元/片、7.53元/片及9.93元/片;电池片涨幅在9-13%之间,截止到发稿时,通威电池片166mm、182mm及210mm价格分别上涨到1.28元/W、1.30元/W及1.28元/W;组件涨幅在4-6%之间。

表1 2022年Q1光伏行业各环节涨幅(单位:%)

图2-光伏产业链各环节价格走势

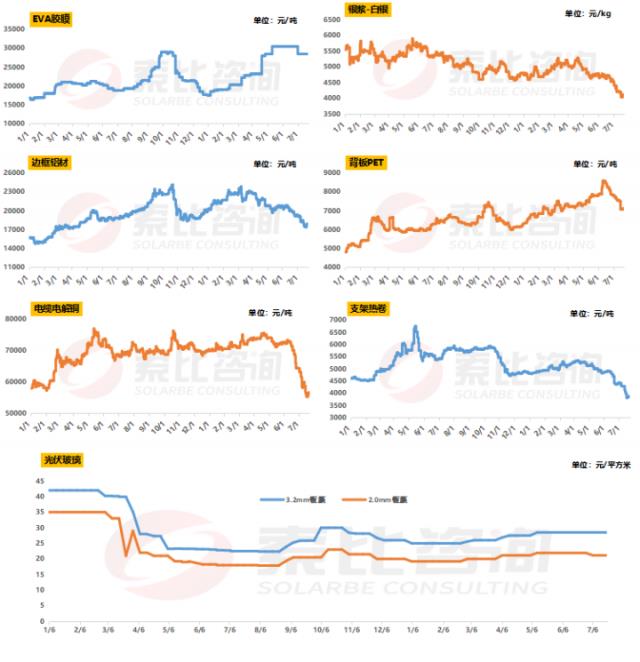

组件端涨幅为环节中最小的,这与组件所涉及的辅材较多及高价位电站端接受程度有关。从组件价格组成来看,简单的可以分为硅成本及非硅成本,大致的占比在65:35,也就是说组件端价格还受到非硅成本的影响,而在非硅成本中,辅材的使用占了比较大的一部分,2022年上半年辅材的价格基本都在1-3月上涨后或持稳或快速下跌,例如银浆用白银价格在3月底进入全年高点后开始下行,到6月底下跌至4503元/kg,较高点时跌幅达到了14%;而EVA胶膜及光伏玻璃因为需求的原因,价格在进入高点后并未随着硅料的上涨而跟涨,而是持稳很长一段时间后进入6月开始走低。

从下游需求端来看,组件价格在5月中旬后就一直保持稳定,这与下游需求有很大的关系,业内人士给到的评估为,国内市场地面集中式电站对组件价格的容忍度在1.95元/W,而工商业分布式及国外市场对价格容忍度相对要高一些,这一容忍度也导致了国内部分招标时间后延,再叠加上半年受疫情等因素影响,也给组件的涨价带来了阻力,从组件的开工率及产量也可见一斑。

综合来看,辅材价格在硅料成本上涨时的下跌及维稳,抵消了一部分硅料上涨时带来的成本上涨,再叠加下游对高价格组件的容忍度情况,导致了组件整体上涨相对较低。

图3-光伏辅材价格走势

光伏下一轮:卡脖子的还会是硅料吗?

木桶效应提到一只水桶能装多少水取决于它最短的那块木板。从光伏行业上游供给端来看,限制“装水量”的短板有硅料产能产量、光伏EVA粒子(未来POE粒子)的国产化、石英坩埚(高纯石英砂)的产量等;从下游需求端来看,限制发展的电网消纳、地面电站土地问题等。

上游供给端:

硅料生产。本文前面部分有提到,目前硅料的扩张速度及生产开工率都处于高位,尽管如此,硅料的产量仍然满足不了其他环节的需求。Trend Force预测数据显示,到2025年全球新增装机规模将达到330GW,中国预估达到110GW。从索比咨询整理的硅料在建项目数据显示,目前国内硅料在建项目有18个,合计产能259.5万吨,从这些项目的规划来看,到2025年产能均能释放,假若2025年这些在建项目产能都能如期释放,届时硅料产能将扩张到将近300万吨/年(1185GW/年),也就是未来三年内随着硅料产能的不断扩张将严重过剩,很快硅料不会再是卡脖子的环节。

光伏EVA。目前国内光伏主要用的是EVA胶膜,而EVA胶膜用的EVA粒子目前产量比较大的为斯尔邦、联泓及台塑等,目前光伏EVA粒子一半国产化,一半主要依靠进口;2021年下半年国内各大化工企业扩产了EVA产能,但绝大部分并非光伏级,根据国内光伏EVA粒子TOP企业人士给到的评估,光伏EVA粒子在未来两年内也将走上过剩的道路。关于光伏胶膜未来发展的方向,目前更多看好的是POE,但是目前国内没有量产的POE粒子厂家,在建的索比君知道的也就万华及斯尔邦,万华目前项目处于完成中试阶段,据说很快就能投产,斯尔邦项目处于在建阶段,卡住POE粒子国产化的最重要原因来自于催化剂。

石英坩埚(高纯石英砂)。在直拉单晶硅生产法中,石英坩埚作为与硅液直接接触并承载硅液熔体的一种重要辅助材料,其质量好坏不仅直接影响到长晶的成晶率同时也影响到单晶的各项品质。高纯石英砂为石英坩埚的原材料,石英坩埚分为外层(不透明层)、中内层(真空透明层),石英坩埚中内层对高纯石英砂高纯、低铝、低碱、抗析晶的要求更高。高纯石英砂分为国产和进口两种。美国尤尼明、挪威TQC及中国的石英股份为全球三大石英材料生产企业,国内的石英砂品质不及国外的,因此石英坩埚中内层用的高纯石英砂绝大部分为尤尼明、TQC生产的。高纯石英砂在石英坩埚中的用量决定了坩埚的使用寿命及硅片的成品率。目前石英坩埚生产国产砂和进口砂的比例大概在6:4,业内现在的共识是100GW大约对应2-3万吨坩埚石英砂的使用需求,而单晶硅片一年的产量在250-300GW,大约需要6-7万吨的石英砂,进口砂的用量约在2.4-2.8万吨,而尤尼明、TQC的石英砂每年进入到国内的量大约在2-3万吨,其中有一部分要用来生产电子半导体坩埚,对于尤尼明、TQC来说,石英矿就是一个伴生矿,基本上扩产的几率不大。国内目前也在尝试降低内层进口石英砂的比例及寻找替代品,不过目前还没有很好的解决这一问题。

下游需求端:

电网消纳:当前,电网消纳新能源的能力仍然有限,普遍采用电源调电源的方式,即依靠火电维持电网稳定,进而实现不稳定电源的入网。新能源大规模接入电网,在此背景下今年几乎所有已出台新能源管理办法的省份都要求光伏电站配套储能,配置比例10%-30%不等,储能时长1-4小时不等。单就目前情况,储能系统的配备仍然不够,且配备的储能系统成本较高,这也导致了一部分光伏发电出现了“弃电”的问题,光储不匹配从某种程度上来讲也限制了产业的发展。

地面电站土地问题:集中式大型地面电站需要占用大量的土地,近年来随着国家及行业的发展,电站建设用地价格也大幅增长。2022年5月,水利部印发《水利部关于加强河湖水域岸线空间管控的指导意见》指出各类水域岸线严格管控光伏电站项目建设;2022年6月,自然资源部办公厅、国家林业和草原局办公室、国家能源局综合司联合印发《关于支持光伏发电产业发展规范用地用林用草管理有关工作的通知》(征求意见稿),通知指出对于利用农用地建设复合光伏项目的,不得占用耕地和林地,使用农用地不超过项目总用地面积的50%。建设用地变少及价格上涨,在加上部分地方政府要求电站建设的同时带入产业链以增加创收及解决就业问题,电面电站建设的土地问题也成了相对比较棘手的问题。

上游硅料、光伏EVA粒子在未来2-5年会供应平衡并过渡到过剩状态,而高纯石英砂目前还没有很好的解决对策;下游电网消纳问题国家目前已经出台政策在开发光伏电站时强制配上储能系统,相信消纳问题也会得到逐步的解决;再有就是地面电站的土地问题,国家对电站建设用地的逐渐规范及收紧,对集中式电站影响大,但对分布式电站来讲影响小,工商业分布式未来也会快速发展,抵消一部分地面电站因土地问题带来的影响。综上,上游高纯石英砂及下游地面电站问题在不久的未来或将成为限制光伏行业发展的又一重要因素。

来源:索比光伏网