作者:苏杭

出品:洞察IPO

2022年6月16日,深圳市首航新能源股份有限公司(以下简称“首航新能”)的创业板IPO获深交所受理,保荐机构为国泰君安证券。

8月末,一则“数据造假”的传闻直接带崩了A股的光伏逆变器概念,有媒体发文质疑光伏逆变器行业多家公司销售数据涉嫌造假,文章发布后的第二天(8月30日)申万三级行业光伏设备板块下跌1.71%,次日又下跌6.01%,随后多家上市公司紧急发布公告澄清。

首航新能也是被质疑的对象之一。

虽然其随后做出了一些解释,但行业“造假”疑云仍未完全散去,且业务严重依赖单一大客户事实明确,研发投入低于行业平均水平,“自降身价”请宁德时代入股意欲何为。

业务依赖单一客户

首航新能主要从事新能源电力设备研发、生产、销售及服务,核心产品为光伏并网逆变器、光伏储能逆变器、储能电池等。

光伏作为“碳中和”大趋势下的利好行业,近几年装机量节节攀升。

根据国际能源署(IEA)发布的2021年全球光伏报告,2021年全球光伏装机量为175GW,同比增加20.7%。

其中中国的增长强劲,2021年中国新增装机量54.9GW,同比增加40%,占全球市场约31%;2022年新增装机量87.41GW,同比增幅达60.3%。

光伏逆变器作为光伏系统的“心脏”,能将光伏组件所产生的直流电转化为交流电。

受市场规模大涨的影响,2019年-2021年及2022年1-6月(以下简称“报告期内”),首航新能分别实现营业收入5.26亿元、10.23亿元、18.26亿元及17.6亿元,2020年、2021年及2022年上半年营收同比增幅分别为94.58%、78.4%及166.38%。

同期,其净利润分别为5302.7万元、1.96亿元、1.87亿元及2.78亿元。

不过,首航新能的增长却并非全受益于中国市场的蓬勃发展,报告各期,首航新能外销收入分别为4.55亿元、9.42亿元、16亿元和15.72亿元,占主营业务收入的比例分别为86.71%、92.09%、88.01%和89.30%。

其中尤以意大利及波兰占比高,2021年分别产生收入5.61亿元及4.7亿元,分别占主营业务收入的35.08%及29.36%。

图片来源:首航新能招股书

而首航新能向意大利的销售均通过ZCS一家公司,除2020年外,ZCS均为首航新能第一大客户,这也导致报告期内其客户集中度逐年上升,对前五大客户的销售额占营业收入的比例分别为50.07%、51.49%、60%和68.09%。

销售数据陷造假旋涡

向意大利及波兰的销售额高企也引发了一个问题,那就是意大利和波兰的光伏市场究竟能否有如此大规模。

自媒体“赶碳号科技”多次发文炮轰首航新能数据造假,也引发了众多媒体对于光伏逆变器行业销售造假的关注。

“赶碳号科技”认为,2021年意大利光伏系统总装机量0.8GW,而首航新能的光伏逆变器在某电商平台的销售单价约为0.2元/W,以此计算意大利整个市场的需求量也不过1.8亿元,远小于首航新能的销售额。

《洞察IPO》查阅数据发现,SOLARPOWER EUROPE最新公布的数据显示,2021年意大利总装机量为0.92GW,与预测值0.8GW有差距,但仍能侧面佐证上述测算。

图片来源:首航新能对审核问询函的回复

此外,其发布的一系列文章还对逆变器企业公布的数据与海关数据及机构数据差异较大等问题提出了质疑。

不过,由于其能获取的数据有限,且逆变器行业公司统计口径有差异,因此普通投资者仍很难厘清是否存在造假。

在问询函中,深交所对于首航新能的收入数据也用12个问题进行了追问,要求其“分析说明对应销售区域及终端客户在发行人产品对应细分市场的投资规模或产能扩张情况、细分品类对应区域海关出口数据与发行人销售变动情况的匹配性”,并“说明前五大客户分布国家中波兰、意大利等国对发行人主要产品的市场需求情况,发行人外销客户分布区域是否与同行业公司一致,同样地区的销售价格、毛利率是否存在较大差异”等。

首航新能用33页的篇幅回复了关于收入的问题。

在回复中,首航新能认为其光伏逆变器的境外销售收入金额分别为4.53亿元、9.34亿元、13.83亿元和11.84亿元。

其中来自主要境外销售国家波兰、意大利、印度、巴西和德国的各期合计主营业务收入分别为3.74亿元、7.57亿元、11.74亿元和9.73亿元。此外,公司产品主要出口目的地还包括境外仓储主要所在地荷兰。

根据海关总署数据,报告期内中国对前述国家(含荷兰)逆变器(商品编码:85044030)出口金额分别为69.57亿元、99.26亿元、166.59亿元和105.15亿元,2020年和2021年同比增速分别为42.68%和67.84%。

因此公司光伏逆变器境外销售收入与对主要销售目的国逆变器出口金额的变动趋势具有匹配性。

不过,《洞察IPO》计算,首航新能2020年和2021年境外收入同比增速分别为106.34%、48.10%;来自主要境外销售国家的收入同比增速分别为102.11%、55.12%,与海关数据恐难称匹配。

至于意大利、波兰等国的光伏市场,首航新能认为意大利市场的储能逆变器2019年至2021年新增容量复合增长率为105%,波兰市场报告期内的光伏装机规模复合增长率为123.9%,增幅较大,与公司销售收入增幅匹配,不过,对于舆论关心的市场规模问题,首航新能并未提及。

宁德时代低价入股

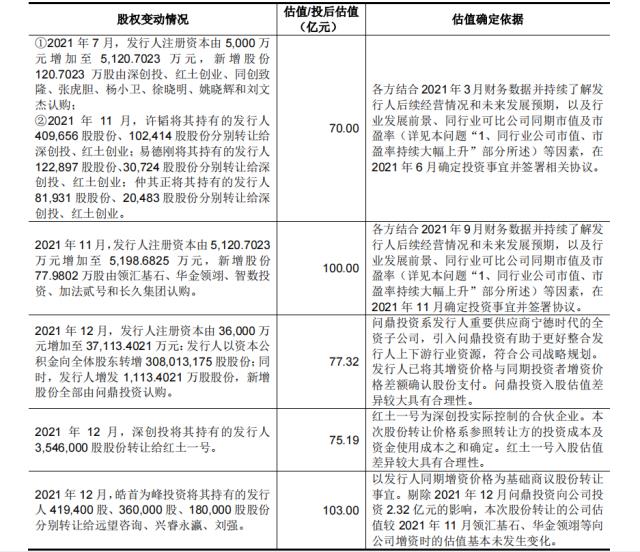

首航新能关于首轮审核问询函的回复显示,2021年7月深创投、红土创业、同创致隆等以增资形式,以及2021年11月以受让原股东股份形式入股时,首航新能的估值为70亿元。

同样是2021年11月,领汇基石、华金领翊、智数投资向其增资时,首航新能的估值一跃上升至100亿元。

图片来源:首航新能对审核问询函的回复

可到了2021年12月,宁德时代子公司问鼎投资通过增资方式入股首航新能时,首航新能却给宁德时代打了个77折,对应投后估值仅77.32亿元。

相比较其它同期投资者,问鼎投资的增资价格差额为7731.96万元,首航新能将其确认为股份支付并计入当期非经常性损益。

直接导致首航新能当期的净利润同比下降了4.77%,报告期各期,首航新能扣除非经常性损益后归属于母公司所有者的净利润分别为5140.78万元、1.94亿元、2.58亿元及2.72亿元。

这也成为了首航新能最大一笔股份支付,远高于报告期内首航新能各期确认的员工股权激励相关的股份支付金额,分别为1924.17万元、761.42万元、821.64万元和3354.9万元。

而这几笔股权激励,均仅面向公司管理人员发放,研发人员没能分得一杯羹。

不注重研发几乎是整个行业的通病,但首航新能的研发费用率在行业内仍属较低水平,各期分别为4.13%、4.2%、5.16%及4.32%,而2021年同行业可比公司平均值分别为5.27%、5.52%、6.39%及7.76%。

图片来源:首航新能招股书

不过“重宁德轻研发”也给首航新能带来了好处。

2021年及2022年1-6月,首航新能向宁德时代分别采购了7088.3万元及2.38亿元电芯用于储能电池的生产。

首航新能自产储能电池业务也因此得以快速上马,2020年、2021年及2022年上半年金额分别为262.46万元、2.14亿元及3.82亿元,储能电池毛利率也从2019年的14.26%增长到20.05%、23.76%直至25.72%。

图片来源:首航新能招股书

背后反映的是首航新能在储能电池产能建设上发力甚笃,2022年上半年其产能已达到92664 PCS,2020年及2021年全年产能分别仅2574 PCS及61776 PCS。

只是不知道首航新能面对既是竞争对手又是股东的宁德时代是如此“低姿态”,能否使宁德时代容忍其成为自己发力海外储能市场时的竞争对手之一。

敬告读者:本文基于公开资料信息或受访者提供的相关内容撰写,洞察IPO及文章作者不保证相关信息资料的完整性和准确性。无论何种情况下,本文内容均不构成投资建议。市场有风险,投资需谨慎!

原文标题 : 首航新能IPO:销售数据陷造假风波,抱住宁德时代“大腿”就可以轻研发?