本文作者 | 蜗壳

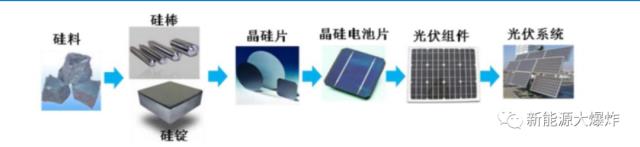

国家能源局发布的2022年全国电力工业统计数据显示,截至2022年12月底,全国累计发电装机容量约25.6亿千瓦,同比增长7.8%。其中,太阳能发电装机容量约3.9亿千瓦,同比增长28.1%。2022年,中国光伏新增装机87.41GW,同比增长60.3%,再创历史新高。光伏产业链虽然整体受到上游硅料价格大涨的成本压力影响,好在欧洲光伏需求较高且国内分布式光伏正处于窗口期,光伏新增装机装机量持续景气,使得光伏企业的业绩也相对可观。

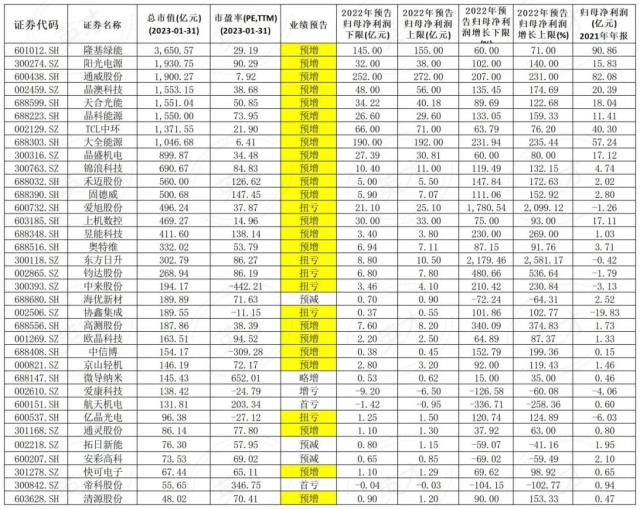

早在春节前A股已有多达30家光伏企业迫不及待的发布了业绩预告,覆盖光伏全产业链。春节后,截止1月31日,据统计,已有35家光伏板块上市公司发布了2022年的业绩预告,28家预告业绩预增或者扭亏,占比达到八成。其中,硅料龙头大全能源(688303.SH)预计全年净利润可以达到190亿,光伏组件龙头的隆基绿能(601012.SH)预计2022年净利润有望冲击150亿大关,而210大尺寸硅片龙头TCL中环(002129.SZ)、光伏电池头部的晶澳科技(002459.SZ)净利润规模也有望突破50亿。

目前合计的行业总净利润已经超千亿。

光伏产业链“赚钱效应”哪家强?

按照券商对光伏产业链的盈利测算来看,2022年整体光伏产业中最上游的硅料环节盈利占据全产业链的80%以上!以M10尺寸的硅片为例,硅料环节的毛利率可以达到83.9%;相比之下,中下游硅片、电池片、组件毛利率分别仅为4.2%、7.8%、-1.5%。

上游硅料——“做梦都在数钱”

显然,2022年光伏产业链最赚钱的莫过于最上游的硅料厂商。

收益于多晶硅料价格全年高位,光伏产业链最上游的硅料企业无可厚非的成为去年光伏板块的最大“赢家”,堪比2021年的碳酸锂。虽然2022年年底硅料价格出现大幅下滑,但从全年均价来看,2022年多晶硅致密料的价格基本稳定在250元/千克(25万/吨)左右,下半年更是一度超过300元/千克(30万元/吨),全年价格高位也让硅料的头部企业赚的盆满钵满。

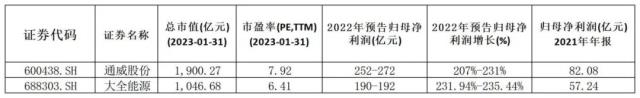

A股硅料两大龙头的通威股份(600438.SH)和大全能源(688303.SH)两家家企业业绩均同比高增,预计归母净利润分别为252亿-272亿元、190亿元-192亿元,业绩增长均在200%以上,即归母净利润一年翻三倍。

另外,特变电工旗下控股子公司新特能源作为非上市公司,2022年预期的归母净利润也不少于130亿元,还有港股的协鑫科技(03800.HK),作为国内硅料的“四天王”之一,虽然暂时披露业绩预告,但业绩高增的预期不会差。

总体来看,2022年是硅料厂商盈利能力的巅峰,大概率也是本轮周期的极限。大全能源的毛利率和净利率可以达到恐怖的74%和61%,通威股份也凭借高毛利带动了公司整体的盈利能力。但是纵使2022年业绩爆表、盈利能力出众,整体资本市场却也并不看好中长期硅料板块,一方面在于硅料价格已经出现大幅下跌,截止1月18日已经较高位出现腰斩,虽然近期有消息称硅料价格企稳且小幅反弹,但整体市场无论是资金还是情绪都已经在2022年中报前兑现了,资金撤退背后也意味着板块的“戴维斯双击”已过,预期赚钱效应下滑;另一方面,对于中短期的硅料市场,强周期带来的风险迅速释放,使得看空的情绪略胜一筹。

中游硅片——“群雄逐鹿,尔虞我诈”

虽然隆基主业中组件占比较高,但作为标准M10阵营的“领头羊”,主打182nm尺寸硅片的隆基在硅片产业的地位不容小觑,目前与主打差异化竞,以争210mm尺寸见长的TCL中环(002129.SZ)形成寡头竞争的局势。不过,近两年进入的“硅片新势力”也极具竞争性,不乏上市公司巨头,如通威股份、上机数控(603185.SH)、京运通(601908.SH),包括2022年频繁获得大规模融资的硅片“独角兽”高景太阳能,这些都是第一梯队最直接的竞争对手。

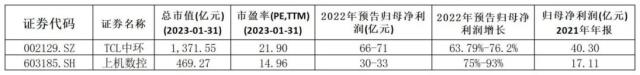

硅片业务纯度较高的TCL中环预计2022年归母净利润可以达到66亿元-71亿元,同比增长63.79%-76.2%;硅片新势力的上机数控转型前主营光伏设备,公司2004年进入光伏板块,2017-2018年公司光伏设备的营收也能达到5-6亿,2019年开始从硅片设备业务逐步介入光伏硅片的生产,公司业务布局主要在硅料、硅片、N型电池,借着2020-2021年光伏板块的高增,上机数控2021年光伏硅片收入达到了107.53亿,估计2022年预告30-33亿的归母净利润中,利润高增背后硅片销售功不可没。

但是相比硅料厂商,明显可见硅片的业绩增速偏弱,挣钱效应不强,主要原因还是上游硅料的价格上涨,明显挤压了硅片厂商的盈利能力,中环TCL和隆基2022年三季度的毛利率同比2021年均明显出现了下滑。好在后面随着硅料价格的止跌企稳,硅片寡头挑起的价格战也将趋于尾声,2023年光伏产业链利润重新分配预期下,硅片厂商的盈利能力恢复的概率也很大。但竞争加剧也是不争的事实,很多光伏板块的新晋玩家都竞相从寡头口中分一杯羹,一定程度上会冲击寡头的市场地位,京运通(601908.SH)2022年上半年业绩放量,33.72亿的营收,超去年全年硅片收入,目前看,随着硅片产能疯狂扩大,政策和行业红利终将消失,最终竞争的根本将回到比拼成本,直到产能过剩,供大于求,价格下跌后导致部分产能开始淘汰,仅剩少数头部企业赚取基本利润。

12下一页>