导言:日前,TUV莱茵举办了“全球光伏买家思享会”,邀请近20位来自光伏行业下游玩家的代表,包括博枫新能源、BayWa、Engie、道达尔能源、Lightsource BP等能源投资方,也有ACWA power、Bouygues、华东院等主营开发运行的企业,从不同角度探讨对组件质量和采购策略的思考,分享经验。

“去年公司采购了TOPCon组件,前不久我们又加了一些量。”在TUV莱茵举办的“全球光伏买家思享会”上,ATLAS技术代表曾仁义对PV Tech说道。

与ATLAS观点不谋而合的还有Lightsource BP,该公司亚太区项目采购经理陈亮表示:“开发商很看重的一个指标是投资回报率,提升收益率、降低度电成本(LCOE)较快捷的一个路径是采用新技术,然后创新,且最好能比其他开发商早,就更能享受到技术红利。”

据悉,目前Lightsource BP有一些项目采用了TOPCon组件,值得一提的是,这已不是Lightsource BP第一次领先使用前沿技术产品,作为最早一批采购和使用双面组件的买家,这家公司此前已享受到了双面组件带来的技术红利。

相比ATLAS和Lightsource BP,Engie、道达尔能源的风格更偏谨慎保守,但两家公司也开始了n型组件采购流程。

在与众多全球买家的对话中,我们可以敏锐地感知p型组件转n型组件不仅在光伏制造端持续发酵,也正逐渐渗透到终端使用方,而面对光伏技术、产能的转变及新产品、新玩家的出现,各大开发商、买家、EPC(工程总承包)公司都有不同的考量,这也给了不同层级组件供应商产品销售和发展的机会。

n型组件优选:质量、交货、供应链

不管是TOPCon、HJT还是IBC等,这些新技术往往都要使用新的生产线,对于电站开发商、投资方而言,没有选择,同时也意味着风险。

来自道达尔能源的凌瑾表示:“我们合作的一些供应商已经把较大产能转向了TOPCon,公司锁定的一些产能也跟着从p型转n型。其实,n型在前两年就提出来了,我们知道组件厂会往这个方向走,但基于企业文化、融资需求以及规避风险等考量,我们目前相对谨慎一些。当然,这是大势所趋,目前我们已有一些项目在规划使用,我们对于新技术保持开放的态度。”

“新技术必然带来新产品,也伴随着新风险,既然不能阻止,我们要做的是对他们进行评估,然后小量使用,这个过程中有很多方式去导入、验证,至于多快的进度使用,我想每个买家心里都有一个时间表。”曾仁义的观点是,要占据主动,尽量不要成为白老鼠,但也不要成为最后那一个。

他补充道:“另外,我们需要经销商、合作方的协助,对不同组件厂、不同基地的新产线,他们的管理层、生产团队、甚至操作员,我们都可以多了解,因为就算是同一个品牌工厂,出来的产品质量也会有差异,然后从中筛选合适的产品来降低我们的风险。”

对有些组件买家来说,还有一个痛点,如一开始对新产品不了解,或者采购量不够,有时无法完全获得想要的答案或者解决问题,就需要更有效的验证方法。

Engie 中国张永刚表示:“对我们来说,规避风险的有效途径之一是寻求TUV莱茵这样的第三方机构的专业支持,无论是产线审核,还是测试验证产品的质量、可靠性、稳定性等,TUV莱茵都有合适的评估方法。我们会特别关注技术合同或者质量把控,这也是我们在导入一个新技术、新供应商时常合作的方法。”

对此,TUV莱茵大中华区太阳能与商业产品服务太阳能光伏系统部门经理居上上表示,现在新技术迭代很快,在服务终端买家时,我们会考虑更具针对性的测试,以更快速度响应和反馈,我们希望在最短的时间对新产品进行验证,以便更快融入市场。

TUV莱茵通常会结合各家公司特点提供定制化的解决方案,在提供检测认证服务的同时,带给客户不同层面的反馈和附加价值。例如:在对一些新技术、新产品进行测试时,会发现新的问题,就需要进行更多方法验证和沟通,提供客制化的测试方案;在产品生产过程中,加强对供应商的质量管控,在监造验货过程中发现问题并及时解决,确保组件运输至客户终端时的完好性。

令PV Tech关注的是,在对当前所有n型产品的评估中,TOPCon受到了不论是激进派还是保守派买家们的优先考虑,其中一个重要原因在于TOPCon相对PERC来说,改变并不是革命性,很多厂家都能跟进,这也意味着买家的风险等级相对没有那么高。

曾仁义表示:“现在有多家组件厂可以生产TOPCon,这代表我们有替代方案。选择新技术产品需要考虑厂商的供应能力以及产业链配套是否成熟,如果因为配套跟不上导致不能交货,这个风险我们不能接受。”

曾仁义的观点获得了在场所有买家的共鸣,过去三年光伏供应链价格波动频繁,叠加疫情、海运等因素影响,很多组件供应商的交货受到考验,出现了各种问题,导致光伏项目延期非常多。

陈亮表示:“光伏项目对时间要求很高,它往往跟一些政策挂钩,如国内的630或1230政策,其实在很多其他国家和地区也有,一旦错过了对应时间点或某种补贴,或者面临潜在罚款,整个项目就失败了,这个时候供货能力非常重要,对我们来说,交货出问题造成的损失远超成本。”

“为了加强交货,我们现在会调整策略,跟头部企业谈框架协议时,要求在不同区域(如美国、欧洲等)都有交付能力。”凌瑾补充道。

价格“敏感度”与采购策略

光伏产业链聚焦的价格,也是所有买家们讨论最多的一个关键词,因为价格与收益率直接挂钩,而很多国际买家需要提前一年或一年半就签订组件采购合同或框架协议。

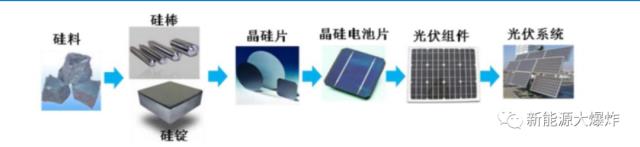

“我们要预估接下来光伏市场会发生什么,预判组件可能会是什么样的价格,这些都要求我们更多地去了解供应商,以及要采购的产品,甚至更上游的硅料供应,我们要做足够多的信息收集、更深入地了解产业链和市场。”博枫新能源(Brookfield Renewable)采购总监郝莹说道。

在这样的背景下,买家们开始密切关注光伏产业链的整体发展情况、新技术进展、产品可替代性等方面。

Lightsource BP全球组件采购经理陈艳表示:“从采购风险把控的角度,不能选一些特别冷门的产品,因为一旦无法供货,整个项目的设计全部要推翻重来,而一个大的项目几乎没这个时间。我们很多地面项目,从单体50、80兆瓦到几百兆瓦,一个项目定下来后,不太可能再临时切换供应商。”

曾仁义也表示:“去年TOPCon跟PERC组件之间的价格差比较明显,今年明显不同,从相差2美分变成1美分,到现在相差0.4美分甚至是n型和p型同价。为什么能做到同价?除了价格,这背后是整个供应链的完善,以及更多替代选择。”

鉴于最近两年光伏产业链价格的剧烈波动和不确定性,不少买家也调整了各自的采购策略及供应商筛选。相对而言,国际买家对价格的承受区间比国内高,他们更看重交货能力和确定性。

“从去年四季度开始,我们调整了组件的采购策略,比如在价格上行和下行通道采取不同的采购机制,通过策略调整来保证我们在价格上行通道时,投资收益不会有太大波动,而在下行通道时,通过浮动价格机制,和关键性物料挂钩等方式,进行有效调整,以避免在提前锁单期间出现各种状况。”陈艳说。

她表示,也许我们不一定能拿到最好的价格,但至少可以保证组件供应价格、成本的相对确定,不给项目造成太大的不确定性,如果项目陷入临时亏损等情况,我们就会很被动。

据PV Tech了解,在场的买家们几乎都有过组件调价、合同变动等经历,有些甚至走向诉讼,在他们看来,除了不断更新产业链信息、调整采购策略,这其实也是一个供应商重新筛选的过程。

“这两年供应链价格起伏,加之海运成本上涨,在与供应商的合作中,我们关注他们是不是能够以长远的眼光看待并解决问题,我们持续在寻找符合公司长期策略的战略合作伙伴。”郝莹说。

新玩家及二三线组件厂:风险与机会并存

除了新技术、新产品,新玩家、跨界公司也是这几年光伏行业的一个显著现象。

当一个行业处在技术迭代的窗口期,又涌入了众多新公司角逐的情况下,对于组件买家、电站开发商、EPC、终端用户而言,很可能是一段躁动且不平稳的时期,充斥着风险与挑战。

陈亮表示:“我们看重一家企业的技术实力以及可持续性,电站需要持续运行20年以上,企业和产品都需要长期存在,否则对开发商来说具有非常大的风险。”

买家对新玩家的交货能力存疑,EPC总承包方就更加谨慎。

中国电建集团华东勘测设计研究院国际公司供应链部副总经理俞剑平表示:“如果我们选择一款不适当的新产品,在总承包建完项目后,质保期内发电量达不到当初给业主的投入模型设定的收益率,这部分差值需要补足,风险由我们来承担。因此我们对新技术产品比较保守,在没有压力的前提下,不会去选择新产品,除非对收益率确实有比较大的正面影响。”

而在海外分销或者工商业市场,品牌大厂也处在有利的位置,价格相对地面电站亦没有那么敏感。

但是,对于新玩家,买家们也表示不完全拒绝,这是一个风险与机会并存的选择。

曾仁义表示:“我们不能永远只捆绑于几家头部公司,也要筛选下一个新的黑马。一些新公司有我们以前接触过且认可的靠谱团队,这样的公司比较容易考虑和接受。”

凌瑾也提出,在一些细分市场,有些二三线组件厂的产品有独特优势,在合作下来各方反馈比较好的情况下,规模小一点的供应商我们也会考虑,随着订单增多,慢慢建立长期稳定的合作关系。

(责任编辑:奚霞)