3月28日,浙江艾罗网络能源技术股份有限公司(艾罗能源)首发通过上交所科创板上市委会议。此次IPO的保荐人为招商证券,拟募资8.09亿元。

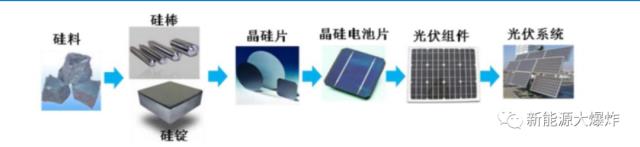

据招股书,艾罗能源是国际知名的光伏储能系统及产品提供商,主要面向海外客户提供光伏储能逆变器、储能电池以及并网逆变器,应用于分布式光伏储能及并网领域。

艾罗能源表示,公司持续专注于储能领域技术研发,并于 2013 年推出 SK 系列储能逆变器及相关产品,该系列产品是国内最早的储能逆变器产品之一。公司通过优化电路拓扑结构以及控制算法,提升产品的性能参数及可靠性、安全性,并降低成本,在充放电转换效率、功率控制响应、电池循环使用寿命、逆变器转换效率、功率密度等核心技术指标处于行业先进水平。

艾罗能源强调,公司是行业内少数具备储能逆变器和储能电池协同一体化研发能力,并能够批量生产储能逆变器和储能电池产品的企业。公司于 2013 年推出首款储能逆变器,于 2016 年开始研发并在 2018 年将储能电池推向市场,较早实现了储能逆变器与储能电池同时量产,具有先发优势。结合 IHS 研究报告披露的市场排名及市场份额数据,发行人 2021 年全球范围内户用储能电池占比 4.1%;逆变器(含储能逆变器与并网逆变器)市场份额约为 1.4%,在户用储能逆变器细分领域,发行人的市场份额占比约为 5.1%。

值得一提的是,艾罗能源面临市场开拓风险。具体来看,欧洲市场为公司的主要市场,报告期内收入金额及占比均较高,且呈现持续增长的趋势;而北美洲、大洋洲等欧洲以外其他市场收入金额及占比较低,且呈现持续下降的趋势。此外,北美洲、大洋洲等区域的毛利率总体亦低于欧洲区域的毛利率。因此,公司存在其他区域市场开拓不及欧洲市场的情况。

此外,如果公司产品研发创新和市场认证等方面无法及时满足欧洲外其他区域的市场需求,导致新客户开发效果不佳或者新开发客户的毛利率水平较低,可能存在北美洲、大洋洲等其他区域市场开拓不及预期、市场开拓投入无法顺利转化为经营业绩增长的风险,进而对公司经营带来不利影响。

本次发行募集资金扣除发行费用后,艾罗能源将投资于以下项目:

公司业务保持良好发展态势。财务方面,2019年度、2020年度、2021年度以及2022年上半年,公司实现营业收入分别为 3.886亿元、3.89亿元、8.33 亿元和 13.98亿元,净利润分别为 13.40 万元、3306.43 万元、6293.59 万元和 2.47亿元,收入和净利润呈持续增长趋势。

(责任编辑:奚霞)